正力新能赴港IPO:2024年或将继续亏损 前五大客户贡献收入超8成

财经8月7日讯 近日,正力新能向港交所提交招股书,中金公司、招银国际为联席保荐人。

资料显示,成立于2019年的正力新能主要从事动力及储能电池的制造及销售。其中,动力电池是公司的主力业务。招股书显示,2023年,按动力电池装机量计,公司在动力电池市场排名第10名,在磷酸铁锂动力电池市场排名第7名,在三元动力电池市场排名第8名。

连亏3年

目前,正力新能的产品主要包括动力电池、储能电池及航空电池等产品,涵盖陆海空互联全场景应用。

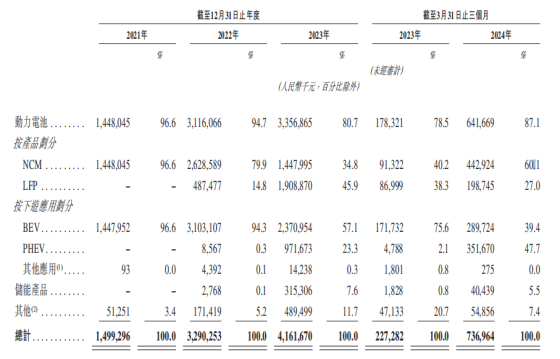

虽然正力新能的市场规模持续扩大,但仍在亏损。2021-2023年,公司实现收入分别为14.99亿元、32.90亿元和41.62亿元,录得亏损净额分别为4.02亿元、17.20亿元和5.90亿元,累计亏损超过27亿元。

进入2024年,正力新能的业绩并未有所好转,仍在亏损。今年1-3月,公司取得收入为7.37亿元,净亏损为0.7亿元。针对亏损现状,正力新能在招股书中解释称,预计2024年将继续录得净亏损。公司可能无法按照预期实现盈利,进而影响业务的可持续性。

来源:正力新能招股书

从产品看,BEV电池产品是正力新能近年来的主要销售收入来源。2022-2023年及2024年1-3月,通过销售BEV电池产品产生的收入分别为31.03亿元、23.71亿元和2.90亿元。相比之下,PHEV电池产品在2022年才开始贡献收入,同期实现收入分别为0.09亿元、9.72亿元和3.52亿元。

需要指出的是,BEV电池产品在收入中的贡献持续下滑,今年一季度已降至39.4%;而PHEV电池产品在收入中的占比持续增长,达47.7%。

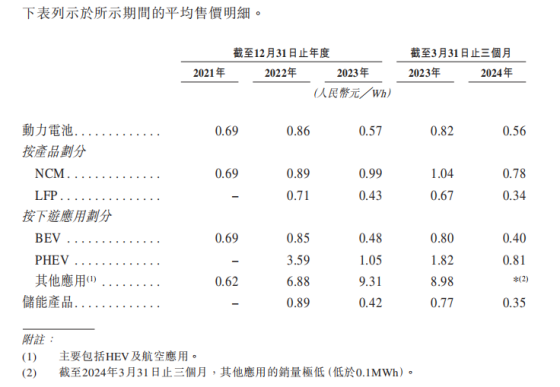

此外,正力新能旗下的BEV电池及PHEV电池产品的平均售价下滑明显。在2022-2023年及2024年1-3月,BEV电池的平均售价分别为0.85元/Wh、0.48元/Wh和0.40元/Wh;同期,PHEV电池产品的平均售价分别为3.59元/Wh、1.05元/Wh和0.81元/Wh。

来源:正力新能招股书

虽然平均售价出现下滑,但正力新能仍打算扩大产能。截至2024年3月31日,公司电芯产品的设计总产能为25.5GWh,预计到2026年将增加至50.5GWh。

根据扩产计划,正力新能将在常熟市建立新生产工厂,设计产能约为25GWh,分两期建设。其中,一期建设3条PHEV电池产品生产线,总产能10GWh,计划2024年10月动工,并于2025年10月完工;二期建设4条生产线,总产能15GWh,计划2025年12月动工,于2026年12月完工。

对此,正力新能表示,如果中国动力电池行业出现结构性产能过剩,公司可能面临更激烈的市场竞争,且无法保证能超越其他市场参与者。因此,公司的产能利用率可能会进一步下降,从而对业务及经营业绩造成重大不利影响。

前五大客户贡献收入超8成

亏损的正力新能,还面临客户集中度较高的风险。招股书显示,2021-2023年及2024年1-3月,公司来自前五大客户的收入分别为13.37亿元、29.73亿元、32.38亿元和6.39亿元,在同期总收入中的占比分别为89.1%、90.4%、77.8%和86.6%。其中,公司来自最大客户的收入分别为8.28亿元、9.63亿元、11.79亿元和3.47亿元,在同期总收入中的占比分别为55.2%、29.3%、28.3%和47.0%。

正力新能提示相关风险称,公司无法保证主要客户不会寻求供应商多元化、改变业务范围或业务模式、停止经营或遭遇经营或财务困难。如果公司主要客户的业务、营运、财务状况及需求出现任何重大不利变动,均可能对公司产生不利影响。

实际上,在2022年,正力新能的一名主机厂客户因其业务运营发生变动,导致电池采购计划发生变更,直接取消了用于BEV的三元电池产品订单。上述订单的取消对正力新能的业绩产生了不利影响,三元电池销量及收入均出现大幅下降,公司的亏损扩大至17.20亿元。此外,2022年公司存货产生减值亏损及贸易应收款项发生减值。截至2023年3月底,公司暂停了一条生产线。

关于正力新能的上市进展,财经也将持续保持关注。