希荻微2年1期均亏 2022年上市即巅峰超募6.4亿

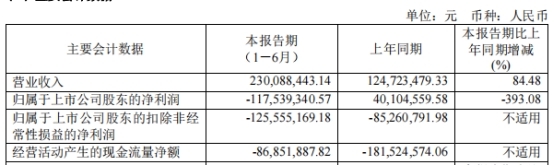

希荻微(688173.SH日前发布2024年半年度报告。2024年上半年,希荻微实现营业收入2.30亿元,同比增长84.48%;归属于上市公司股东的净利润-1.18亿元,上年同期4010.46万元;归属于上市公司股东的扣除非经常性损益的净利润-1.26亿元,上年同期-8526.08万元;经营活动产生的现金流量净额为-8685.19万元,上年同期为-1.82亿元。

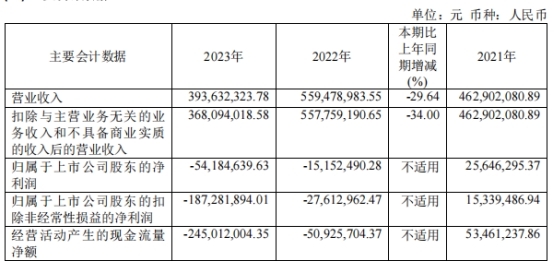

据希荻微2023年年度报告,公司2023年实现营业收入3.94亿元,同比减少29.64%;归属于上市公司股东的净利润-5418.46万元,上年同期为-1515.25万元;归属于上市公司股东的扣除非经常性损益的净利润-1.87亿元,上年同期为-2761.30万元;经营活动产生的现金流量净额-2.45亿元,上年同期为-5092.57万元。

希荻微于2022年1月21日在上交所科创板上市,公开发行股票数量为4001万股,发行股份占公司发行后股份总数的比例为10.00%,发行价格为33.57元/股,联席保荐机构(主承销商为民生证券股份有限公司和中国国际金融股份有限公司,保荐代表人为黄西洋、黄平、郭慧、陶木楠,副主承销商为华兴证券有限公司。

希荻微上市首日盘中创下股价最高点51.88元,此后该股震荡走低。目前该股处于破发状态。

希荻微发行募集资金总额为13.43亿元,扣除发行费用后,募集资金净额为12.21亿元。该公司最终募集资金净额比原计划多6.40亿元。希荻微于2022年1月17日披露的招股说明书显示,该公司拟募集资金5.82亿元,拟分别用于高性能消费电子和通信设备电源管理芯片研发与产业化项目、新一代汽车及工业电源管理芯片研发项目、总部基地及前沿技术研发项目、补充流动资金。

希荻微发行费用总额为1.22亿元,民生证券、中金公司、华兴证券获得承销费及保荐费1.02亿元。

民生证券投资有限公司(参与跟投的联席保荐机构(联席主承销商相关子公司获配股数为160.04万股,占首次公开发行股票数量的比例为4.00%,获配金额为5372.54万元,限售期限为自本次公开发行的股票在上交所上市之日起24个月;中国中金财富证券有限公司(参与跟投的联席保荐机构(联席主承销商相关子公司获配股数为160.04万股,占首次公开发行股票数量的比例为4.00%,获配金额为5372.54万元,限售期限为自本次公开发行的股票在上交所上市之日起24个月。

希荻微的共同实际控制人为戴祖渝、TAO HAI(陶海、唐娅。戴祖渝,女,1948年出生,中国国籍,无境外永久居留权。唐娅,女,1972年出生,中国国籍,无境外永久居留权。TAO HAI(陶海,男,1971年出生,美国国籍。