比特币现货ETF之后的猜想:加速冲顶然后暴跌

参考上一轮灰度信托通过的时间我认为目前最可能的剧本是:

2024年1月通过比特币现货ETF申请 (美国联准会不再加息或者市场没有加息预期);

2024年4月比特币现货ETF开始生效 (比特币减半前,有助于吸纳资金);

2024年7月比特币牛市正式启动 (经历减半后的调整和货币宽松预期在市场兑现);

2024 年 9 月美国联准会开始进入降息周期,实行货币宽松政策。(降息预期一旦释放,风险市场会立即兑现,提前 1~2 个月,我们可以参考 GDP>CPI 这一先决指标 )。

为什么判断牛市正式启动会在7月附近,不是在比特币现货 ETF 生效的时候,是因为往往在减半后 2-3 个月内我们都会经历一波调整,不是立即启动,综合目前市场预期的降息周期,把时间定在 7 月。

回顾 20 年牛市起点:灰度 GBTC 信托通过历程

2019 年 11 月:灰度向 SEC 提交 GBTC 信托基金注册申请

2020 年 1 月:灰度 GBTC 信托经 SEC 批准注册通过,成为首个符合美国证券交易委员会标准的数位资产工具;

2020 年 4 月:灰度比特币信托 GBTC 正式生效,规模快速扩张,三箭也是接助 GBTC 的套利才迅速壮大;

2020 年光灰度一轮牛市就给币圈带来了约 100 亿美金以上的增量资金,总市场的增量资金可能在千亿级别。

本轮牛市可能的起点和增量的资金

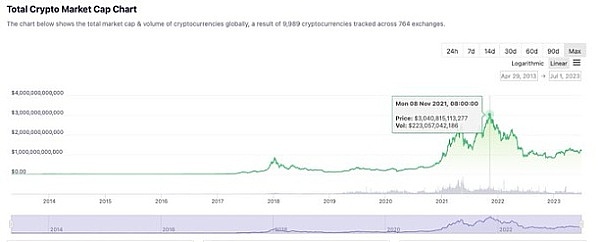

20 年灰度用 100 亿美金给市场带来了约千亿级别增量资金,21 年加密市场总市值最高 3 兆对比 19 年千亿出头翻了约 30 倍。

假如按照同样的牛市再走一遍,流入资金要在千亿以上才能看到,贝莱德申请比特币现货 ETF 通过看做是下轮牛市的必要条件,而 ETF 真正通过则需要半年左右时间 (灰度是 19 年 11 月申请,20 年 4 月生效,20 年 5 月比特币减半)。

那么光 ETF 增量资金就会超过灰度现有的资金规模 (255 亿美元), 但是这还不够!真正要想有大牛市的另一个必要条件是市场有足够的货币流动性,在比特币现货 ETF 通过后预计将给加密市场带来千亿美金流动性,总市值的增加至少也是兆级美元级别,那么总市值也将会超过世界上市值最高的公司 ( 目前是苹果 )。

接下来是理性分析,大牛市会因比特币现货 ETF 通过就来吗?

如果比特币现货 ETF 现在通过,整体分析下来我觉得并不算好资讯。因为通过更多是影响市场情绪推动场内资金影响价格,由于世界经济仍未恢复,货币政策又处于极度紧缩状态,资金还是很难持续流入。

当然,维持高位震荡是有可能的,时间却难以持久,不能期望币圈能有独立行情,这种概率很小很小。另外对于熊市出这样重磅利好实在是太亏了,在牛市出能涨 100%,熊市可能就 30% 了,近期看看美股表现吧,美股跌的话那基本没戏了。

因此综合目前资讯来看,我不认为比特币现货 ETF 的通过会直接开启大牛市。

目前经济环境和货币政策

经济环境:2023 年美国的宏观经济并不稳定,年初经历了银行危机。通货膨胀率偏高,美国 GDP 增长疲软未完全摆脱衰退趋势,失业率相对较低,长短债利率倒挂,面临经济挑战,尽管美国联准会想要软著陆,不过还没摆脱危机状态。

货币政策:2023 年美国联准会实行的加息缩表处于货币紧缩状态。为了控制通膨实行了极其激进的加息政策,美国联准会利率到了 5.25%,仍未停止加息但已近尾声。市场预期降息在 2024 年的 9 月。

比特币现货 ETF 的通过会让数千万新投资者交易者可以通过 ETF 进行投资,也进一步增加比特币的合法性,在之后一定有更多资金进入了这个市场。

就目前而言时机未到,不过后续我也会根据市场资讯和基本面的变化调整判断,比特币现货 ETF 通过和比特币减半都是牛市的导火索,货币宽松,市场流动性过剩才是真正的因素。

后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿资询和项目点评,欢迎各位志同道合的币圈人一起来探索。有问题可以评论提问或者私信