为什么说稳定币可以帮助修复当前的借贷市场?

作者:Christine Cai;编译:松雪,金色财经

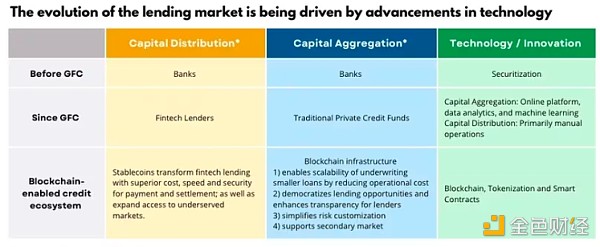

贷款市场正在不断发展,从传统的、以银行为中心的框架转变为更加多元化、技术先进的生态系统。 自全球金融危机(GFC)以来,这种演变尤为明显,并且正在从根本上重塑资本聚集和分配的格局。

然而,目前的市场结构仍然面临着相当大的摩擦。 我们相信,将区块链整合到现有的金融技术堆栈中将提高资本流动的效率并扩大准入范围。

全球金融危机后,传统银行在资本分配中的作用逐渐减弱,这为 SoFi 和 Ramp 等金融科技贷款公司铺平了道路。 这些公司正在利用在线平台、数据分析和机器学习,通过创新解决方案填补这一空白,例如先买后付 (BNPL) 选项。

尽管取得了进步,但陈旧的支付系统和中小企业资金缺口等问题仍然存在。 稳定币可以以卓越的成本和速度彻底改变资金支付,从而帮助克服这些挑战。 通过利用稳定币,金融科技公司可以进入传统银行服务机会有限的新市场,在全球范围内提供更便捷、更高效的金融解决方案。

150万亿美元的机遇

全球金融危机后,私人信贷蓬勃发展,增长至 1.6 万亿美元,成为大规模融资的有竞争力的来源。 然而,与资本分配的创新状况相比,资本聚合的增长历史上受到其手动流程和过多中介机构的阻碍,这使得引入大量规模较小的有限合伙人变得不经济。

代币化可以简化和自动化这些密集的操作流程。 这样的效率带来了两大优势。 首先,现在承销小额贷款在经济上更加可行。 其次,它使投资机会民主化,降低了更广泛的贷款机构的进入壁垒,包括那些当今经常被忽视的资本贡献较小的贷款机构。 其他好处包括提高透明度、二级流动性以及通过智能合约的可编程性实现的简化风险定制。

根据贝恩公司最近的研究,替代投资在个人投资组合中占比较低(个人拥有全球50%的财富,但只有5%分配给替代投资,而公共养老金则将大约25%分配给同一资产类别)。尽管存在不同的流动性需求和替代基金行业高度手动化的障碍,贝恩提出了一个明确的观点,即通证化可以帮助私募市场行业进入150万亿美元的个人投资者领域,“解锁……潜在地为替代投资行业带来每年约4000亿美元的额外收入。”

扩大稳定币在资本分配中的作用:2023年,Visa、Mastercard和Checkout.com等公司将稳定币与各种应用程序集成。 到 2024 年,我们预计,在香港和英国等司法管辖区监管透明度不断提高的推动下,全球支付将得到更广泛的采用。 该领域的一个关键发展是基于稳定币的贷款服务。 这些服务预计将在传统银行融资效率低下或稀缺的地区特别有影响力。

另类资产基金的代币化:在过去的一年里,Hamilton Lane 和 KKR 等先驱者采用了代币化策略,通过降低成本和降低最低认购金额来吸引个人投资者。 展望2024年,我们预计更多的私募信贷基金将探索通证化的优势,利用区块链技术优化资本聚合,同时基于DeFi的私募信贷解决方案将持续增长,解决实体经济的融资缺口。

总之,区块链技术通过稳定币和代币化等创新,对于提高效率和资本市场准入至关重要。