Galaxy2023年加密风投研究:VC投资与BTC价格相关吗

作者:Alex Thorn,Gabe Parker;来源:Galaxy;编译:松雪,金色财经

前言:

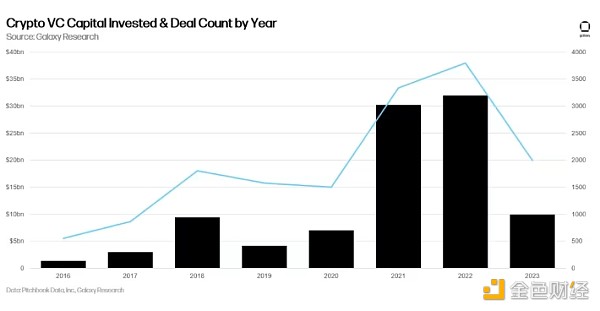

2023 年对于加密货币来说是具有里程碑意义的一年,BTC 上涨超过 160%,ETH 上涨 90%,但加密货币风险投资仍较 2022 年的辉煌年份大幅下降。 紧缩的货币政策增加了资本成本,全面减少了风险投资配置,而风险投资支持的加密货币行业初创公司的几起重大事件进一步降低了配置者的投资兴趣。 最终,2023 年结束时,加密货币风险投资的投资额仅为前两年的 1/3,交易额仅略多于前两年。 然而,加密货币行业似乎将在 2024 年激增,而各国央行也准备放松货币政策,这两者的结合可能会导致今年人们对加密货币风险投资重新产生兴趣。

风险投资

交易数量和投资资本

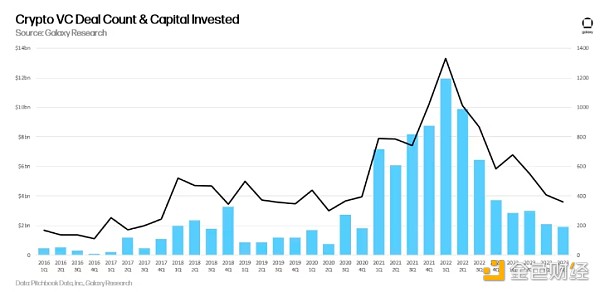

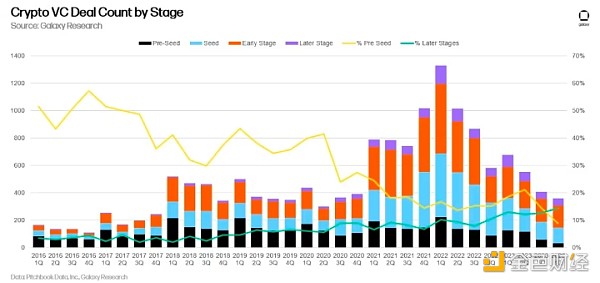

从交易数量和投资资本来看,2023 年是加密货币风险投资的第三大年份,尽管这两个指标均较 2022 年大幅下降。

按季度来看,交易数量和资本投资继续创下新低。 2023 年第四季度 359 笔交易投资 19.8 亿美元,略低于 2023 年第三季度。

交易数量创 2020 年第二季度以来的最低点,投资资本创 2020 年第四季度以来的最低水平。

风投资金投资和比特币价格

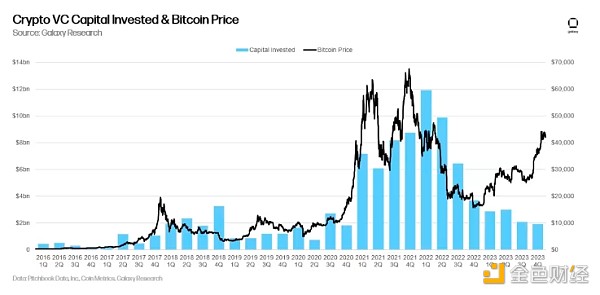

虽然风险投资通常与比特币价格相关,但这种相关性在 2023 年显著打破,比特币上涨 160%,而加密货币风投投资不断创下新低。

阶段性风险投资

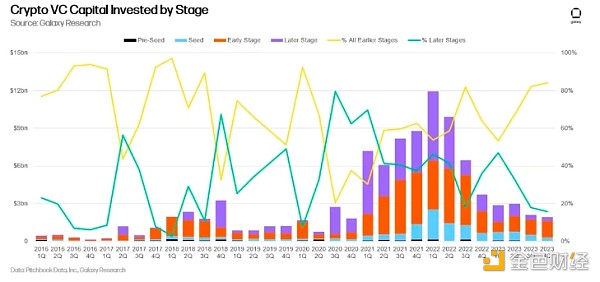

整个 2023 年,早期公司占据了风险投资交易的大部分,这一趋势在全年加速。 2020 年第三季度和第四季度,只有不到 20% 的交易是由后期公司完成的。

虽然种子轮投资前的交易份额从 2022 年中期到 2023 年中期有所增长,但最早阶段的交易份额在 2023 年下半年急剧下降。

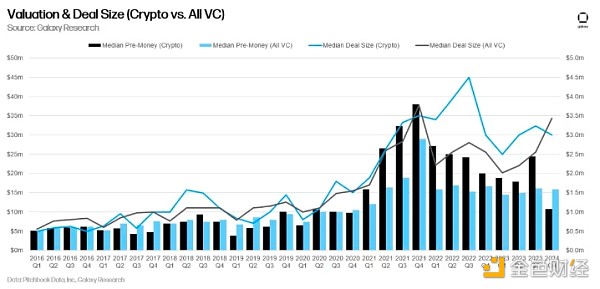

估值和交易规模

风险投资支持的加密货币公司估值在 2023 年大幅下降,第四季度达到 2020 年第四季度以来的最低投前估值中位数,而所有风险投资的投前估值在 2022 年初最初下降后保持相对稳定。 第四季度较 2022 年第三季度 450 万美元的历史高点下降了 33%。

按行业分类的投资

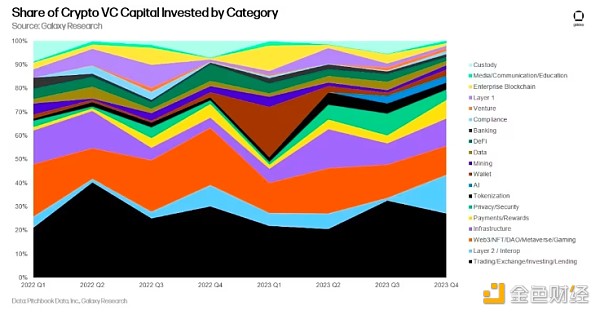

专注于交易、交易所、投资和贷款公司的初创公司连续第四个季度筹集了最多的风险投资资金(占总额的 27%)。 我们的 Layer 2 和互操作性类别筹集资金位列第二 (16%),其中以 Wormhole 的 2.25 亿美元融资居首。 Web3 以 12% 的融资额排名第三。 我们的新人工智能类别稳定在所有筹集资金的 3% 左右。

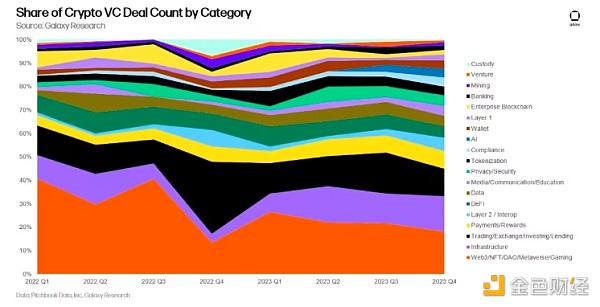

从交易数量来看,Web3 继续领先,该类别包括游戏、NFT、DAO 和元宇宙相关公司,其次是基础设施公司,超过了交易、交易所、投资和贷款公司,位居第二。

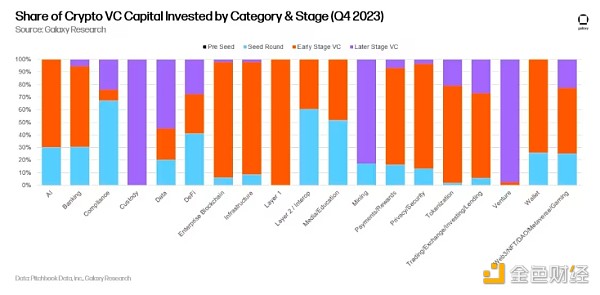

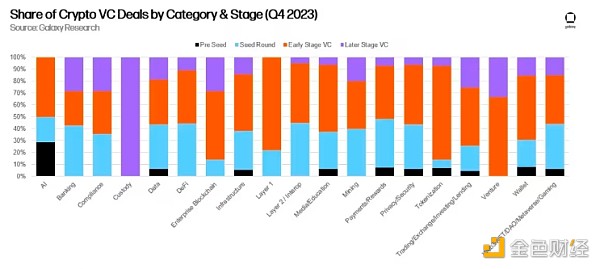

按阶段和类别划分的投资

从阶段来看,合规类别中的初创公司偏向种子阶段,而风险投资和托管类别中的资本则严重偏向后期阶段。 如果公司是融资或资本部署的平台,则被归类为“风险投资”。 请注意,一家公司在托管类别中筹集了后期资金,但没有披露交易规模,因此该图表中的一栏基于极其有限的数据。

在交易数量上,值得注意的是,50% 的人工智能初创公司交易是种子期或种子期前的交易,这表明企业对这一新兴类别表现出浓厚的兴趣。

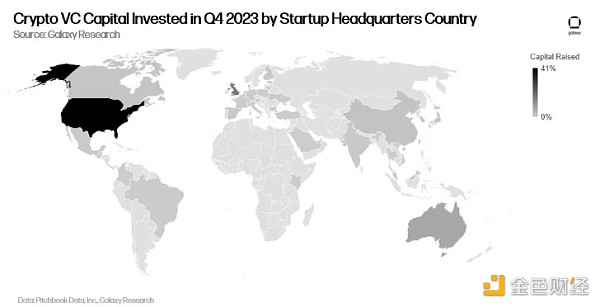

按地理位置划分的投资

2023 年,美国在交易数量和投资方面继续占据主导地位。第四季度近 40% 的交易涉及总部位于美国的初创公司。

从投资资本来看,情况也类似。 尽管面临监管阻力,美国的主导地位仍在继续。

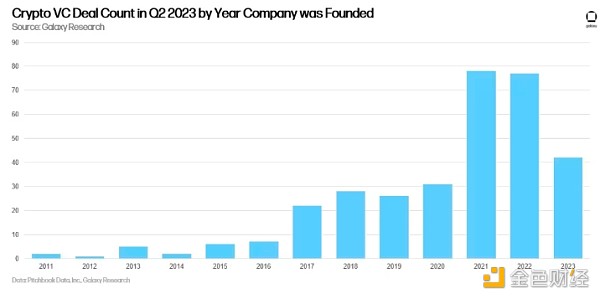

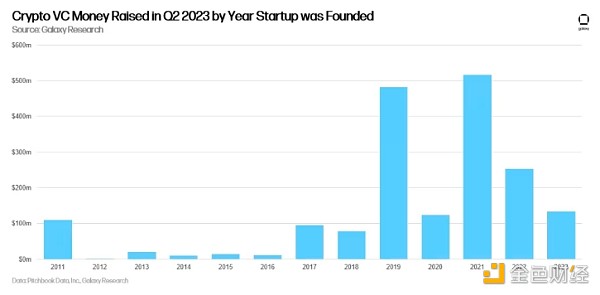

群组投资

2023 年第四季度中,2021 年成立的公司交易数量最多(78 笔),其次是 2022 年成立的公司(77 笔)和 2023 年成立的公司(42 笔)。

2021 年成立的公司筹集的资金最多(5.16 亿美元),2019 年成立的初创公司位居第二(4.82 亿美元)。

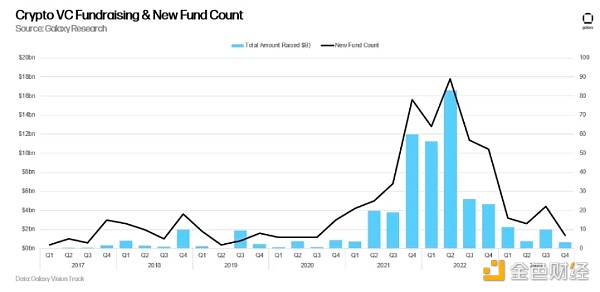

加密货币风投

加密货币风险基金的筹款仍然极具挑战性。 宏观环境和加密货币市场基础设施初创公司的动荡,阻碍了分配者对加密货币做出与 2021 年和 2022 年相同水平的承诺。2023 年第四季度,新加密货币风险投资基金数量最少,分配金额也最少。

从年度来看,2023 年是自 2020 年以来新推出的加密货币风险投资基金数量最少的一年。平均基金规模同比下降 30%,而基金规模中位数下降 45%。

总结

2023 年对于加密 VC 来说是艰难的一年,生态系统尚未牢固触底。 尽管流动加密货币价格回升,但风险投资活动每个季度都不断创下新低。 创始人和投资者都继续面临艰难的融资环境。

比特币 ETF 将给加密货币风险投资和对冲基金带来压力。 分配者能够通过受监管的现货比特币 ETF 以低廉的费用获得加密货币的能力,将为寻求推出新的主动基金的资产管理公司带来额外的挑战。 虽然一些经理人已经这样做了,但目前不以 BTC 为基准的经理人将面临公开或隐性做法的压力。

种子前交易无论是按实际价值计算还是相对而言均继续下降。 2023 年第四季度仅完成了 32 笔种子前交易,仅占已完成交易的 8.9% 和投资资本的 0.26%,低于 2019 年第一季度交易数量最高的 217 笔 (43%) 和 2016 年第一季度资本投资最高的 19% 。

贸易和 Web3 公司继续占据主导地位,但人工智能正在呈现增长。 为投资者提供买卖加密货币方式的公司继续在融资中占据主导地位,但 Layer 2 和互操作性投资在第四季度有所增加,Wormhole bridge 筹集了大量资金。 人工智能正在成为一个更有趣的类别,有几家初创公司进入了这个领域。

美国继续主导加密货币初创生态系统。 尽管美国在交易和资本方面保持明显领先地位,但美国的监管挑战可能迫使更多公司转向海外。 如果美国要继续成为技术创新的中心,政策制定者应该意识到他们的作为或不作为可能会如何影响这个生态系统。