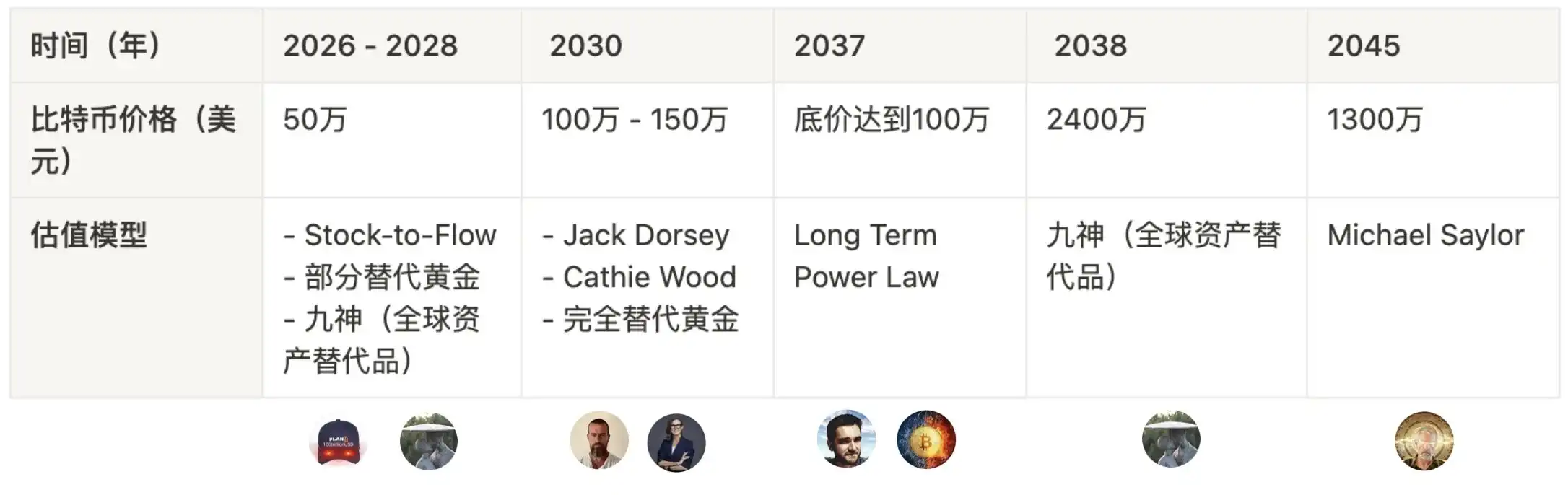

比特币的7种估值模型:从50万到2400万美金

你愿意持有 Bitcoin 4 年到 50 万美金吗?过去 10 年已经涨了 90 倍,未来 10 年乃至 20 年,还会去到哪里?

比特币价格近日再次站上 $ 69, 000. 随着美国大选中不断释放加密利好、美国经济放水等一系列因素,明年突破 10 万美元大关也成为越来越多人的共识。

MicroStrategy CEO Michael Saylor 在刚刚接受的采访里面称,比特币在 2045 年达到 1300 万美元,也就是接下来的 21 年平均年涨幅会达到 29%。

作为一名长期投资者 / Hodler, 我更好奇的是,比特币的估值模型有哪些?长期价值会是什么样的走势?于是我收集整理了 7 种常见的估值模型,也让 'HODL' 这个行为更有理论支撑。

如果你也对比特币的估值模型感兴趣,那么 enjoy!

估值模型一:黄金替代品

估值模型二:全球资产替代品

估值模型三:Stock to Flow Model(库存流通模型)

估值模型四:Long Term Power Law 长期幂律预测法

估值模型五:名人喊单

估值模型六:美元通货膨胀模型

估值模型七:基于生产成本

估值模型一:黄金替代品

这也是最常见的比特币估值方法。比特币数量恒定、抵抗通胀,成为了「价值储存」的新媒介,在旧世界的对应物就是黄金。

黄金作为长期「价值储存」的标的,被全世界接受,成为跨越国界的资产;比特币作为数字黄金,从极客群体开始,在许多年轻人、新钱、富豪资产体系中取得一些共识(今年 BTC ETF 的通过进一步对共识进行了强化),替代了部分之前由黄金来承担的「价值储存」作用。

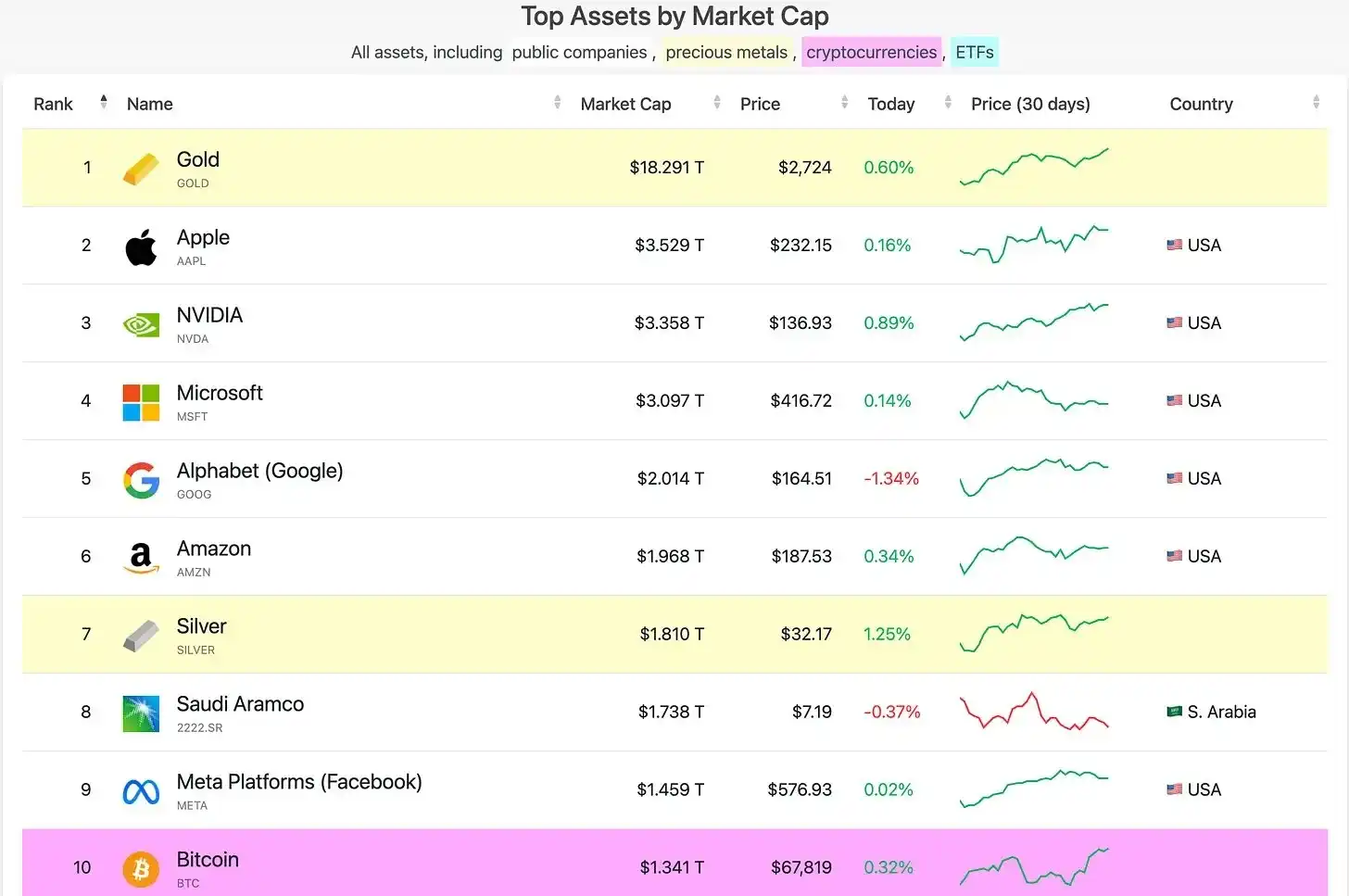

https://companiesmarketcap.com/assets-by-market-cap/

当前(2024.10.18)黄金的市值为 18.3 万亿美元,比特币单价 $ 67, 819, 市值 1.34 万亿美元(目前挖出的数量是 1976 万,离总量 2100 万已经很近了),位列全球第十大资产,占比黄金 7.3% . 我下面列出了当这个比例上升后比特币对应的价格:

· 10% :$ 92, 523

· 15% :$ 138, 784

· 33% :$ 305, 325

· 100% :$ 925, 226(完全达到和黄金一样的市值)

10% 是历史上【比特币/黄金】市值比例的高点,渗透率进一步增加的话可以探到 15%,也就是说本轮的高点可能是在 14 万美金左右。

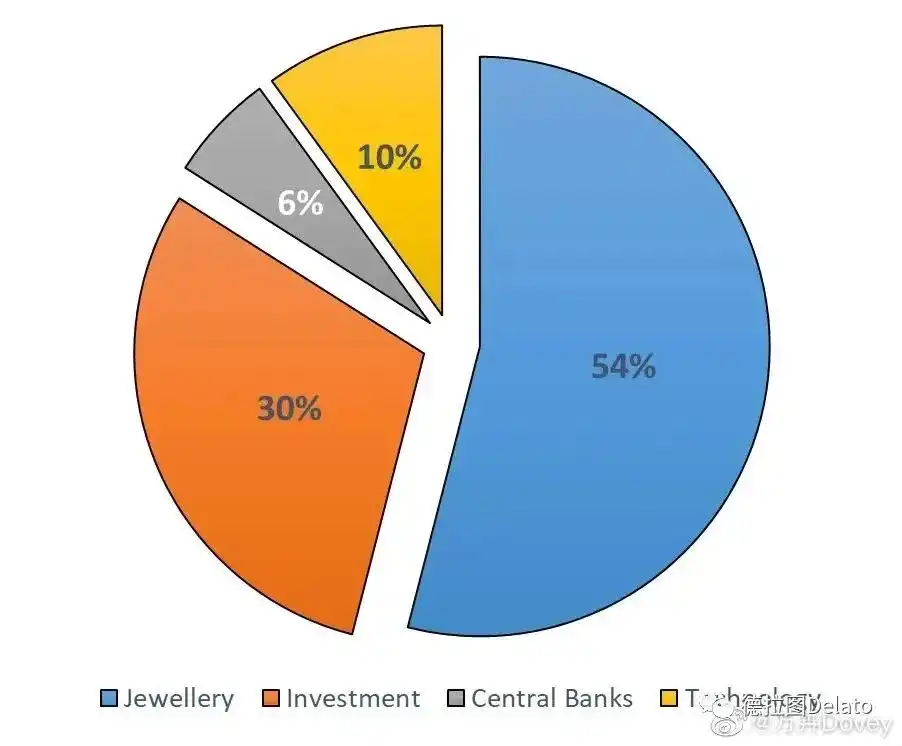

为什么放出 33% 这个比例,因为黄金的价值不完全是「价值存储」,实际上超过一半都是装饰用途,10% 是工业用途,只有 1/3 用于投资 储备。因为比特币并没有装饰和工业用途,如果在没有其他变量的情况下,33% 可能是一个最大比例,在这个比例下比特币达到 30 万美金左右。

如果哪一天比特币达到和黄金一样的市值,单价将会达到近 100 万美金。

Source: 比特币的黄金时代

估值模型二:全球资产替代品

100 万美金是比特币的终点吗?

答案当然是 No.

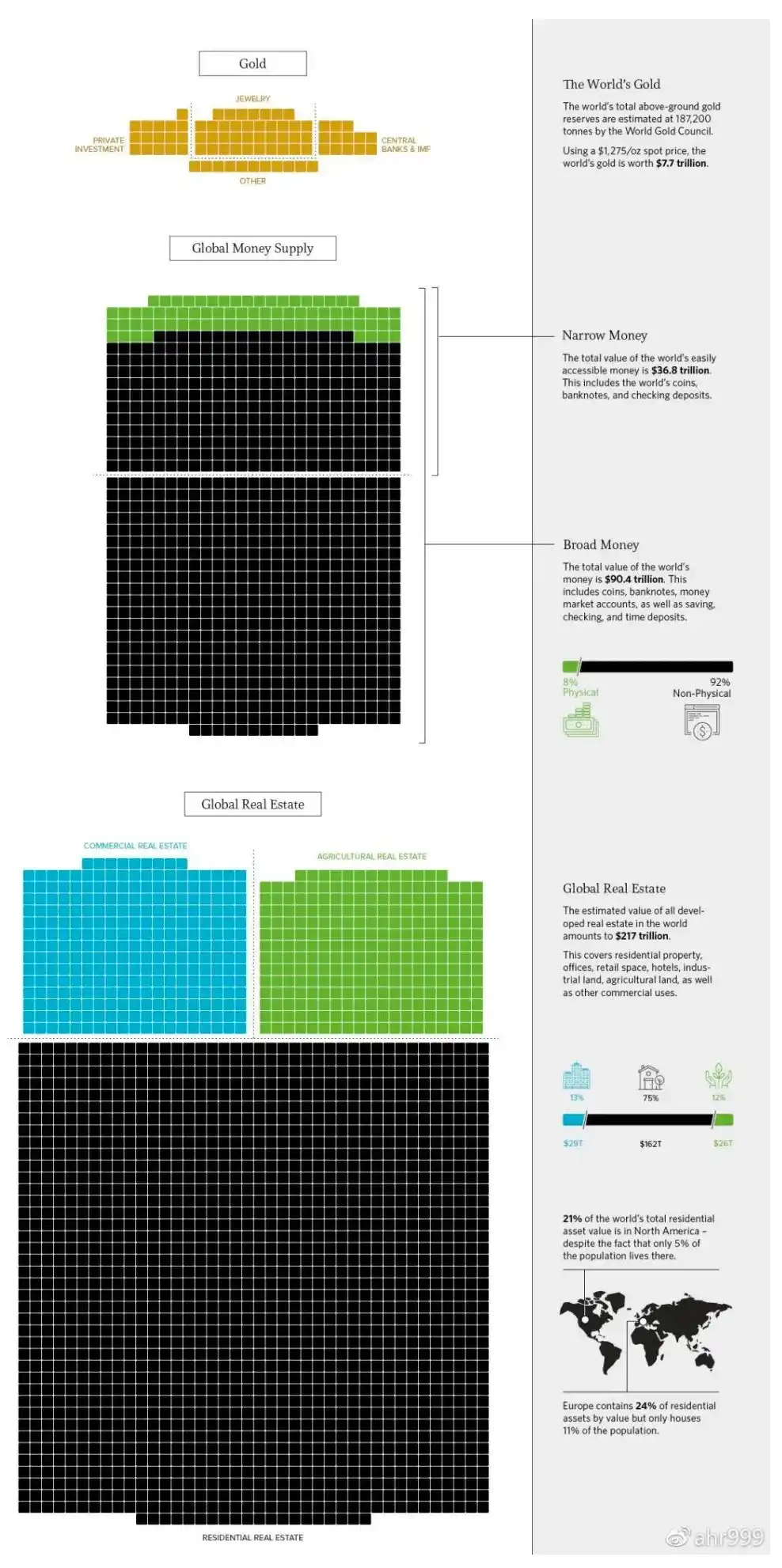

我们用来储值的形式除了黄金之外,还有货币和不动产。以下估算来自大名鼎鼎的九神的《囤比特币》(估算时间点为 2018 年,可以在此下载):

· 全球黄金的总市值是 7.7 万亿美元,广义货币总量是 90.4 万亿美元,不动产是 217 万亿美元。

· 广义的货币包含现金、定活期存款、证券公司客户保证金等。除了现金 (占比 8% ) 用于流通,其余部分都是用于储值。

· 不动产主要用途应该还是居住和使用,但是肯定也有相当大的比例是用于储值的。如果不是因为比特币,我应该也会把我的大部分资金用于买房子。由于没有比例可以查,我们暂时假设 20% 比例的不动产是用于储值的 (这个比例 不影响最终结果的数量级)。

那么,全球总储值市场有多大呢? 7.7 90.4 × 92% 217 × 20% = 134 万亿美金。

世界黄金、货币和不动产总量 (修改自 http://money.visualcapitalist.com/)

而比特币总量只有 2100 万,大约有 300 万永久丢失。考虑到比特币储值相对于黄金、货币和不动产的绝对优势,每个比特币将涨到 750 万美元。

134 万亿美金 / 1800 万 = 750 万美元

这就完了?当然没有。

世界财富总量在以每年 6% 的速度增长,10 年以后总量是现在的 1.8 倍,20 年以后总量是现在的 3.2 倍。因此,假设 20 年后(2038 年)比特币的储值功能得到广泛认可,那时它的价格应该是 2400 万美元,1.6 亿元人民币。

当然这是比特币占据了全球总储值市场 100% 市场份额的情况下,如果是达到 10% 的市场份额,2038 年比特币的价格会达到 240 万美元,1600 万元人民币。

针对最激进的【 1.6 亿元人民币】版本,九神还做了线性和指数的价格模型:

·「线性增长」(其实数学上并非线性):每个周期增长的倍数一样;

·「指数递减」:刚开始增长倍数高,后面增长倍数低。

两种增长模型的比特币价格预测,单位是人民币

以上预测是在 2018 年,2021 年底的确比特币的价格到达过 $ 64, 863, 约合 45 万 RMB, 和九神的预测还挺接近。这个周期会达到表格里面的 340 万 RMB / 50 万美金吗?

btw, 九神另一大贡献是发明了著名的 九神囤币指数,指导定投和抄底(我自己就用这个指标):

ahr 999 =(比特币价格/200 日定投成本)*(比特币价格/指数增长估值)

• 指数增长估值= 10 ^[ 5.84 * log(币龄) - 17.01 ]

• 币龄 = 当前日期距离比特币创世区块(2009 年 1 月 3 日)的天数

根据指标回测

· 当 ahr 999 指标数据低于 0.45 时或许适合抄底;

· 在 0.45 和 1.2 区间内或许适合定投 BTC

· 高于该区间说明此时或许不是良好的定投时机。

估值模型三:Stock to Flow Model(库存流量模型)

2019 年,Twitter 用户 PlanB 在「黄金替代品」的基础上,增加了对「稀缺度」的考虑,提出了 Stock to Flow Model(库存流量模型).

我们用 3 个部分来阐述这个模型

1. 具备稀缺性的商品才能更好用来储存价值,具备货币的角色;

2. 稀缺性可以通过 Stock-to-Flow Ratio(库存流量比)进行量化;

3. 最终建模

1. 具备稀缺性的商品才能更好用来储存价值,具备货币的角色

这一点应该不用过多解释,直接引用文中密码朋克先驱 Nick Szabo 的话:

「古董、时间和黄金有什么共同点?它们都很昂贵,要么是因为它们的原始成本,要么是因为它们的历史不可预测,很难伪造这种昂贵。贵金属和收藏品由于其昂贵的制造成本具有不可伪造的稀缺性。

这曾经为货币提供了价值,其价值在很大程度上独立于任何可信第三方。因此,如果有一种协议可以在线创建不可伪造的昂贵比特,而且最小程度依赖于可信第三方,然后以类似的最小信任安全存储,转移和检验,那将非常好。比特黄金。」

btw, Nick Szabo 因专业背景和写作风格相似,被怀疑是中本聪,但本人多次否认。

2. 稀缺性可以通过 Stock-to-Flow Ratio(库存流量比)进行量化

比特币学者 Saifedean Ammous 进一步引入了 Stock-to-Flow Ratio(库存流量比)这个概念来量化稀缺性

「对于任何消耗品,产量翻倍将使现有库存相形见绌,价格暴跌,损害持有者。对于黄金而言,价格飙升导致年产量翻倍也是微不足道的,仅会将储备增加 3%。正是黄金持续低供应率的原因,使其在人类历史上一直保持着货币角色。黄金的高【库存流量比】使其成为供应弹性最低的商品。2017 年比特币的现有储备量约为 2017 年新产生的比特币的 25 倍。这仍然不到黄金比例的一半,但到 2022 年左右,比特币的【库存流量比】将超过黄金。」

Stock-to-Flow Ratio(库存流量比,简称 SF)= stock / flow

· Stock 库存即当前商品的总量

· Flow 流量即当前商品的年供应量

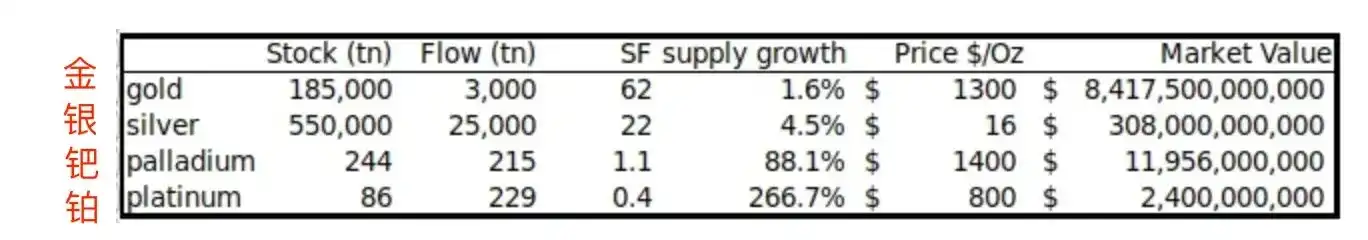

作者在文中给出了当时(2019.3.23)几种商品的库存流量比:

「黄金具有最高的 SF 62,需要 62 年的生产才能获得当前的黄金储备。银排名第二,具有 SF 22。这种高 SF 使它们成为货币商品。

钯、铂和所有其他商品的 SF 几乎都高于 1。现有库存通常等于或低于年产量,使生产成为非常重要的因素。商品很难获得更高的 SF,因为一旦有人囤积它们,价格就会上涨,生产量也会上涨,价格再次下跌。很难逃脱这个陷阱。

比特币目前的存量为 1750 万枚,每年供应量为 70 万枚 = SF 25。这使得比特币像银和金一样属于货币商品类别。比特币在当前价格($ 4, 000)下的市场价值为 700 亿美元。」

从上面表格也可以看出,SF 和这类商品的价值成正比,而比特币减半会导致比特币的 SF 不断上升,从而提升价值。

的确,根据 Biteye 的统计,

「比特币的库存流量比为: 19750000 / 164359 ≈ 120.1(2024 年 8 月)

黄金的库存流量比为: 209000 / 3500 ≈ 59.7(2023 年)」

黄金的库存流量比和 2019 年区别不大,但比特币提升了 3 倍多,目前是黄金的 2 倍!也就是说,比特币的稀缺性约为黄金的两倍,这会如何体现在比特币的价值预测里面呢?

3. 最终建模

PlanB 的模型假设是,由 SF 代表的稀缺性直接推动比特币价值。

跳过中间的推导过程,最终公式为:市场价值 = exp( 14.6) * SF ^ 3.3(一个幂律分布)

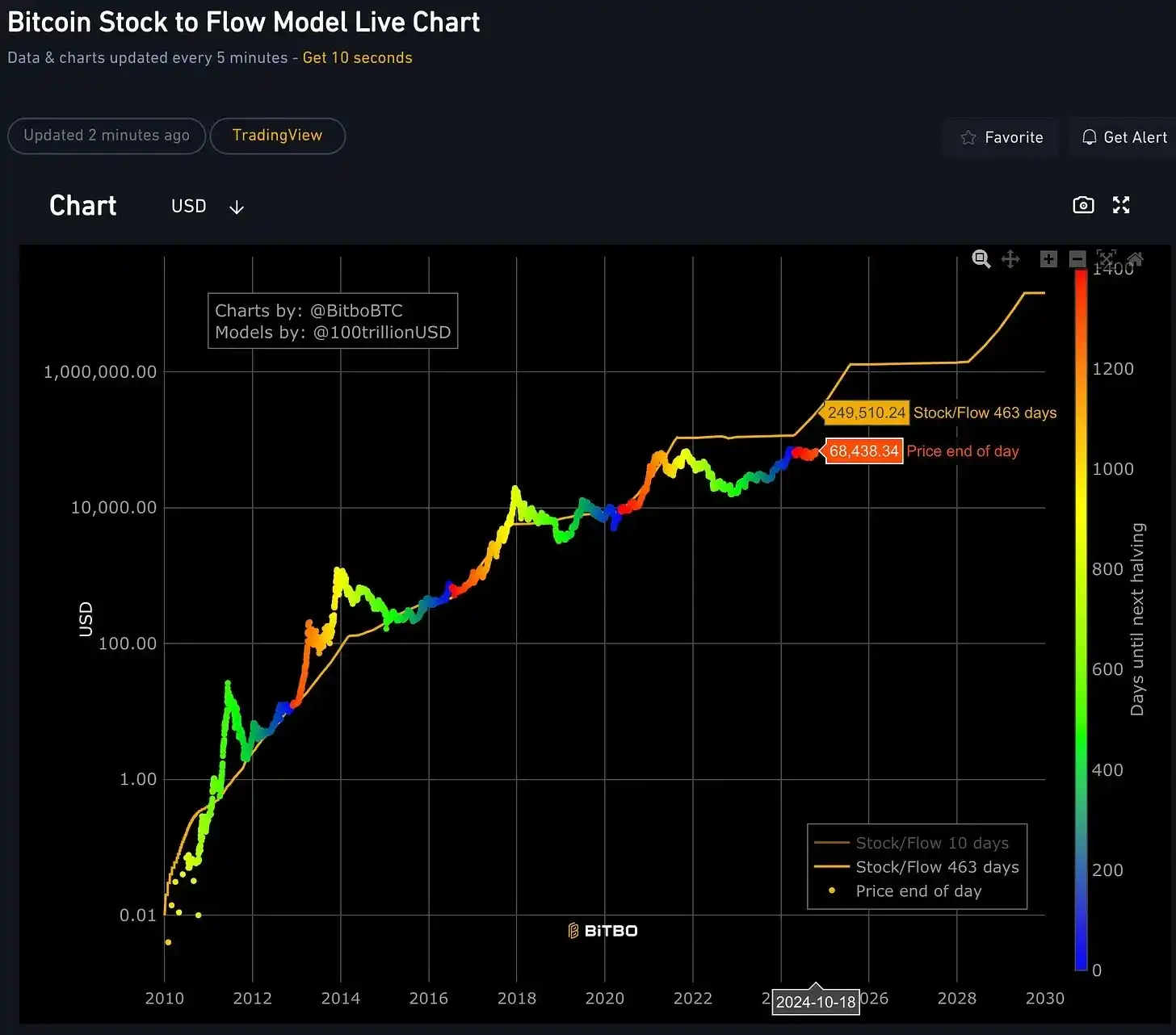

https://charts.bitbo.io/stock-to-flow/

可以看到,这个 Stock-to-Flow 模型自 2019.3.23 提出后,到 2021.5 预测都挺准,然后就出现了预测价格远远高于实际价格的情况。

「按照这个模型,现在的预测价格是 25 万美金。」

不过作者的确预测到了 2020 年 5 月减半后一到两年内价格达到 $ 55, 000, 比特币市值超过 1 万亿美金(2021.3.9),这也让 Plan B 在推上声名大噪。

而且他也预测到了 1 万亿美元比特币市值所需的所有资金将从何而来:

「我的答案:白银、黄金、负利率国家(欧洲、日本、美国即将)、predatory governments(委内瑞拉、中国、伊朗、土耳其等)、亿万富翁和百万富翁对冲量化宽松(QE),以及机构投资者发现过去 10 年表现最佳的资产。」

Plan B 本人仍然坚持他的预测:

「2024 年减半后,到 2028 年比特币将达到 50 万美金,市值将达到 10 万亿美元以上。」

会发生吗?让我们拭目以待。

估值模型四: Long Term Power Law 长期幂律预测法

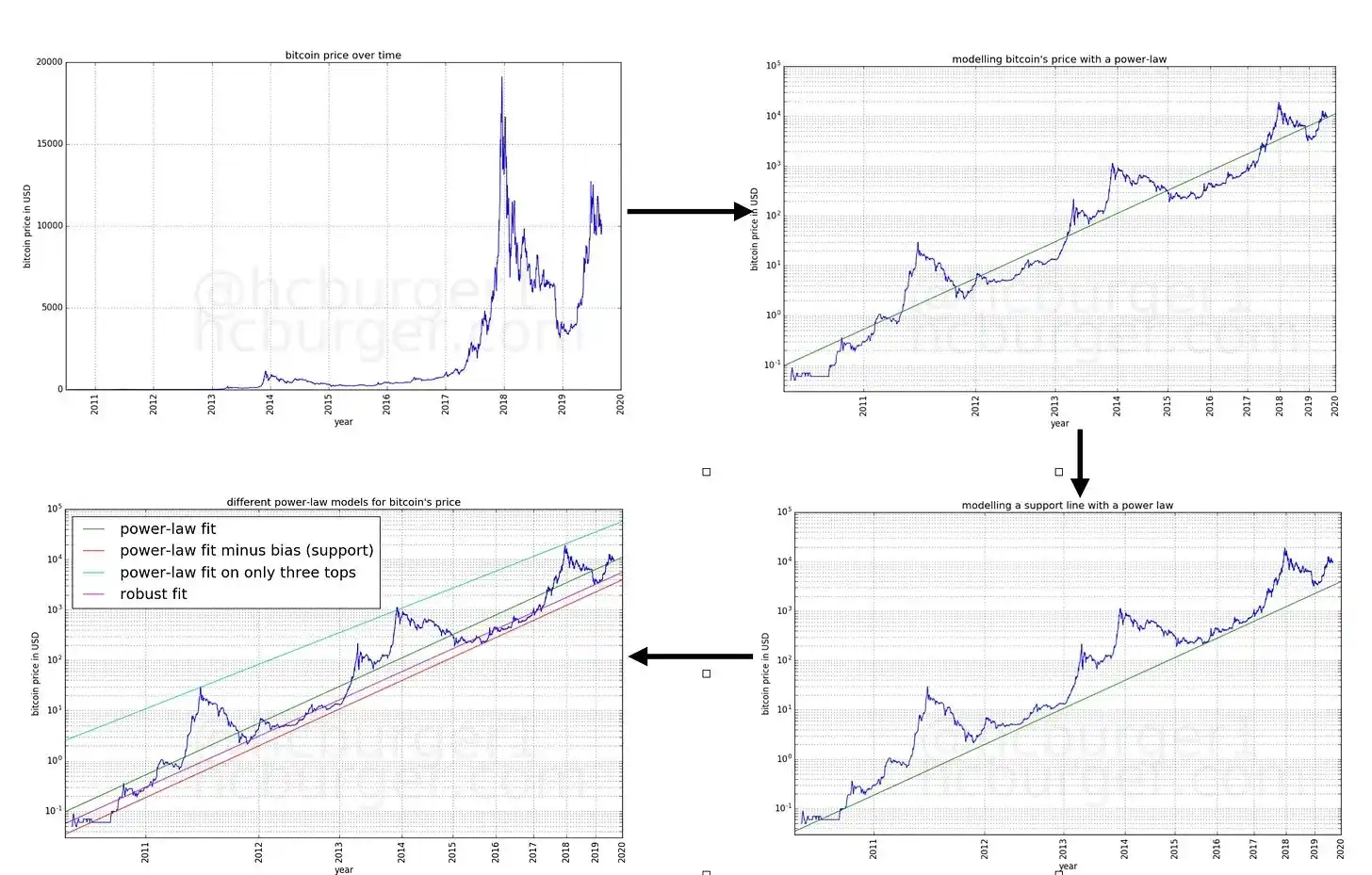

在 PlanB 2019 年提出 Stock-to-Flow 模型后,同时期也有不少人注意到比特币价格的时间幂律分布,Harold Christopher Burger 就是其中之一。他曾在马克斯·普朗克研究所攻读博士学位,现在是一名人工智能专家。

他在 2019.9.3 发表了一篇名为《Bitcoin's natural long-term power-law corridor of growth(比特币的自然长期幂律增长)》的文章,对比特币价格的市场顶部和底部进行了长期的预测:

· 比特币价格将在 2021 年至 2028 年之间达到每个比特币 10 万美元,2028 年之后,价格将永远不会低于 10 万美元。

· 比特币价格将在 2028 年至 2037 年之间达到每个比特币 100 万美元,2037 年之后,价格将永远不会低于 100 万美元。

这个模型非常容易理解:

1. 对比特币的【价格-时间】分布,对 y 轴(价格)和 x 轴(时间)都取对数后,竟然可以用线性回归来拟合;

2. 将上面的拟合线稍微向下移动一点(但不改变斜率),我们会得到比特币价格的支撑线;

3. 仅对 2011 年、 2013 年和 2017 年取得的三个最高点进行线性回归,我们则得到了一条市场顶部的幂律线;

4. 比特币价格在两条幂律线之间波动:下方支撑线和由三个市场高点定义的上方线

https://hcburger.com/blog/powerlaw/

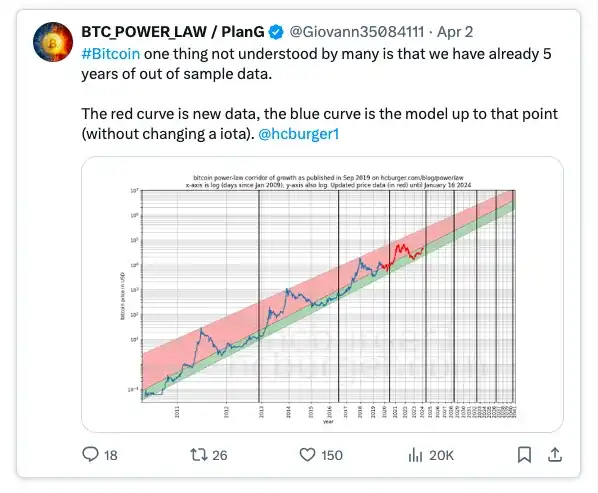

这个模型的强大之处在于,提出之后 5 年的数据(2019.9-2024.9)都还在其预测范围内,看来距离 10 万美元应该不远了。

估值模型五:名人喊单

我必须承认这个部分的娱乐性比较强,更多是做一个时代的记录。放 3 个比较有代表性的在这里:

ARK Invest CEO Cathie Wood 在 2024 年 1 月预测,比特币将在 2030 年增长至 150 万美元。

前 Twitter CEO 杰克·多西(Jack Dorsey)在 2024 年 5 月预测,将在 2030 年底突破 100 万美元的大关。

MicroStrategy(微策略)Michael Saylor 在刚刚接受的采访里面称,比特币在 2045 年达到 1300 万美元,也就是接下来的 21 年平均年涨幅会达到 29%。

不过虽然是娱乐,加密市场仍具有较强的反身性,名人喊单在一些特殊时候的确会影响局部价格。

估值模型六:美元通货膨胀模型

source:https://www.tastycrypto.com/blog/bitcoin-price-predictions/

如果以 10 年为单位来进行价格预测,我们必须要考虑到美元通货膨胀的影响,导致资产价格大幅上涨。

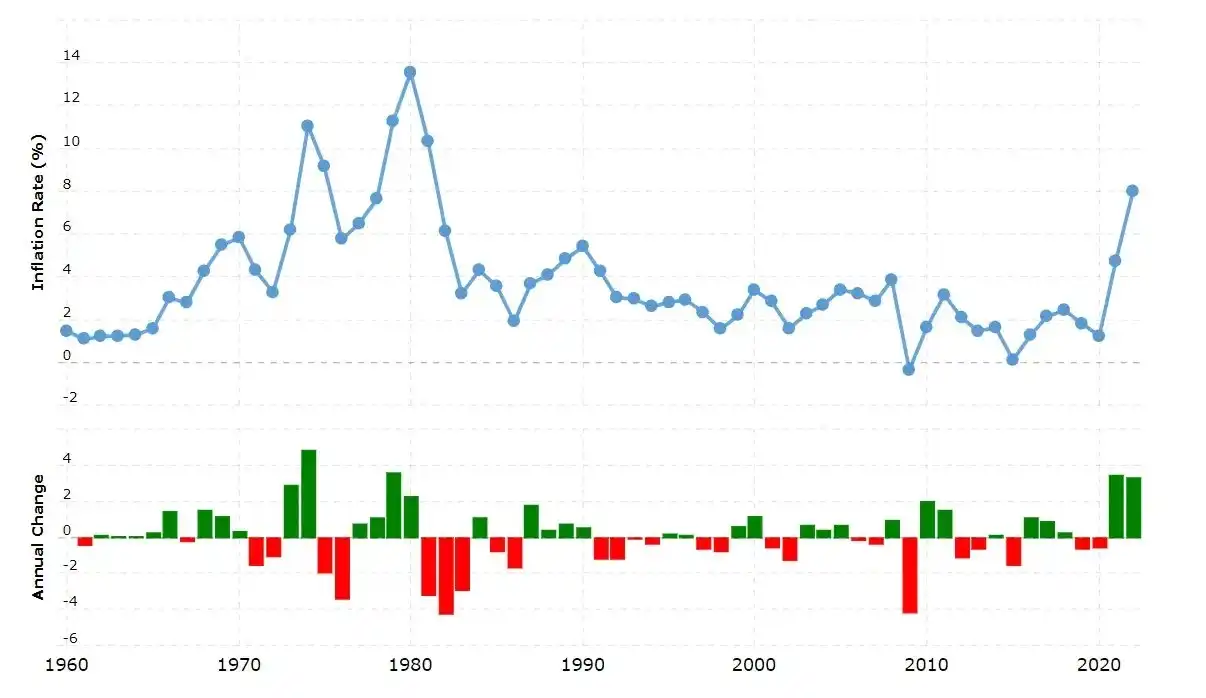

「与比特币不同,美元是一种通胀性资产,美联储的通胀目标为 2%。然而,我们不是机器人,完全控制经济是具有挑战性的。中央银行经常通过降低利率来印刷更多货币,以刺激经济增长,特别是在像疫情这样的困难时期。这就是为何我们出现了激增的通货膨胀,年率达通货膨胀到了 8%,是大约 40 年来最高的。」

由于通货膨胀不断上升,美元的购买力正在减弱。例如,1984 年的 100 美元今天价值超过 300 美元。

仅考虑这个因素,比特币的当前价格为 69, 400 美元(2024.4),到 2050 年可能会达到约 200, 000 美元,不考虑其他基本面因素。

(我认为很多名人的预测,也考虑到了通货膨胀的因素)

事实上,如果美元失去其作为世界储备货币的地位,这可能是由于当前的构造性地缘政治变化,这可能导致恶性通货膨胀(虽然可能性极小),将比特币定价为天文数字。

估值模型七:基于生产成本

这个也很容易理解,对矿工来说,比特币是一门产生现金流和利润的生意,矿机停机价往往标志着一段时间的底价,可以用来指导抄底(但很难用来指导价格的上涨)。

好啦,以上就是比特币的 7 种估值模型,对细节感兴趣的朋友,每个部分里面我都附上了链接,欢迎自行 deep-dive. 如果以上遗漏了你知道的其他重要估值方法,也欢迎留言补充。

希望这些估值模型可以帮助你更好的了解、投资和持有比特币。

原文链接