EVM还未上线,如何评估Hyperliquid的未来?

编者按:Hyperliquid 通过低费用和强激励吸引用户,预计首年激励接近 10 亿美元,通胀率为 11.65%。EVM 推出后,可能成为 DeFi 新协议的重要平台推动 HYPE 需求增长。平台通过交易费用和代币拍卖盈利,费用分配自动执行,支持质押奖励、平台运营及代币销毁。资本流入增加,尤其是通过 Kucoin,若能吸引更多市场资金将推动 HYPE 价格。但是集中化和 EVM 过渡风险可能影响用户体验,投资者需谨慎并做好研究。

以下为原文内容(为便于阅读理解,原内容有所整编):

Hyperliquid 是一个基于其自有 L1 构建的永续交易协议,旨在复制中心化交易平台的用户体验,同时提供完全链上的订单簿和去中心化交易,支持现货、衍生品以及预上线市场的交易。

本文将更关注 Hyperliquid 的市场机会以及 HYPE 的基本看涨逻辑。

目前,HYPE 的交易价格已突破 $20,成为市值达 75 亿美元、完全稀释估值(FDV)超过 200 亿美元的前 30 资产。那么,Hyperliquid 的热度来自哪里?看涨逻辑又是什么?

接下来我们将探讨:

交易平台机会

EVM 生态机会

收益构成、估值及对比分析

风险

一、交易平台机会

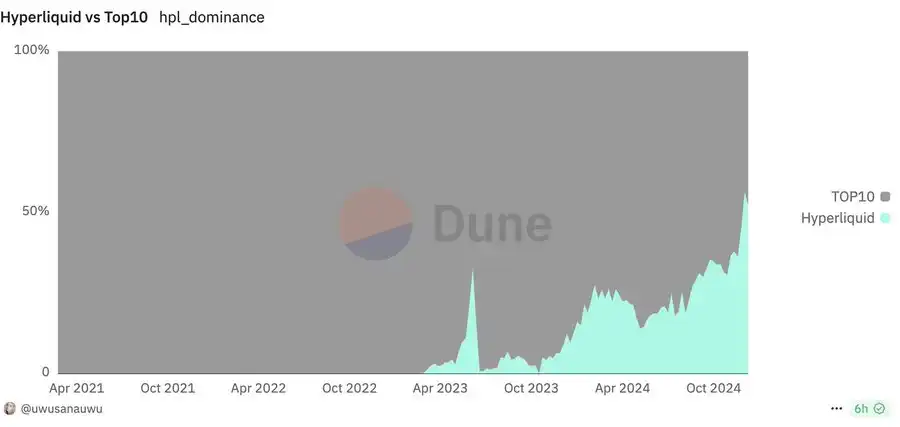

Hyperliquid 在永续去中心化交易平台领域占据主导地位,过去一个月的交易量占比超过 50%。

截至目前,Hyperliquid 的未平仓合约(OI)约占 Binance 的 10%。

这里需要注意几点:

随着牛市深入以及市场波动性增加(目前加密波动率指数仅为 64),未平仓合约(OI)、交易量、资金费率和清算量预计将持续增长。

永续合约去中心化交易平台与中心化交易平台的占比可能会增加,就像自动化做市商(A 和 Uniswap 促进了现货交易中 DEX 与 CEX 占比的增长一样。

凭借比 CEX 竞争对手更低的费用以及更强的激励措施,Hyperliquid 有很大的机会吸引更多用户和资本从 CEX 转移过来。代币生成事件(TGE)以及 HYPE 价格的快速上涨,无疑成为了最强的营销活动。

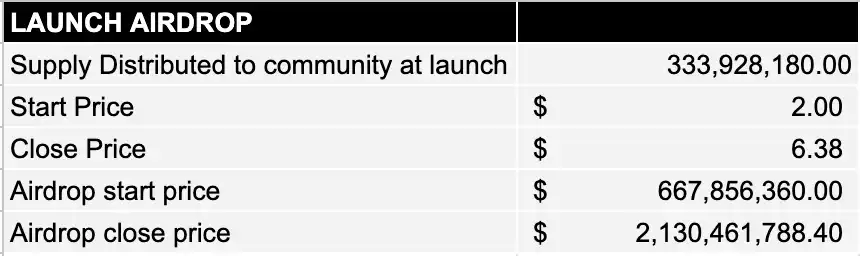

关于激励机制,虽然目前尚未披露具体结构,但很容易推测永续合约和现货交易量可能会受到激励(或已在激励中),毕竟超过 40% 的代币供应是为社区奖励预留的。以下是初始空投的具体情况:

假设首年将预留供应中的 10% 用于激励,情况将会如下所示:

按照当前价格,首年将分发接近 10 亿美元的激励,这远超过空投时 $2 开盘价分发的金额。由此产生的激励通胀率约为 11.65%(包括质押奖励,或需额外计算)。

更多用户将带来更多交易量、收入、销毁和回购,因此,在这种情况下,激励导致的代币持有者实际稀释成本将低于 11.65%。

团队也可以选择更高的通胀率和激励水平,以吸引更多用户。这正是 blknoiz06 所提到的 HYPE 完全稀释估值(FDV)动态不同之处。

简要总结永续合约板块:

成长中的市场(周期性 DEX 对 CEX 的逐步主导)

Hyperliquid 市场份额有望增长(依靠激励措施)

此外:

现货市场也可能持续增长,短期内 Hyperliquid 有望成为排名前三的现货 DEX。昨日交易量约为 5 亿美元,足以使 Hyperliquid 成为全链排名第五的现货 DEX。

随着 EVM 的加入,更多有趣的资产可能会进入现货市场进行交易,例如功能型代币的新发行以及原生资产(如原生 USDC 和 SOL / ETH / BTC 现货交易对)。

更多交易工具正在基于 Hyperliquid 的开放基础设施和构建者代码开发,目前已有 InsilicoTrading、KatoshiAI 和 pvp dot trade 等团队推出了许多酷炫的应用,未来还会有更多产品发布,以改善用户体验并吸引更多流量到交易平台。

以上因素本身已极具看涨潜力。

交易平台和稳定币是加密领域中最盈利和最有价值的业务。直接与主流玩家(Binance、Coinbase、Bybit、OKX)竞争永续合约和现货交易,本身就是看涨逻辑。

最乐观的情景是:

1. 各大交易平台将 Hyperliquid 作为去中心化后端使用;

2. 交易平台通过将 HYPE 纳入资产负债表进行对冲(参考 ThinkingUSD 提议 )。

虽然短期内实现这两点的可能性尚不明确,但谁能想到特朗普会买 $ENA 呢?一切皆有可能。

二、EVM 生态机会

什么是 HyperEVM?

来自 hyperdrivedefi 的描述:「Hyperliquid 堆栈由两条链组成,即 Hyperliquid L1 和 HyperEVM(EVM)。这两条链作为统一状态存在于相同的共识机制下,但运行于独立的执行环境中。

L1 是一条许可链,运行原生组件,如永续合约和现货订单簿,旨在满足运行这些原生组件所需的高性能需求。L1 提供 API 可编程性,通过该 API 提交的操作需像向 EVM 链提交交易一样进行签名。

EVM 是一条通用的 EVM 兼容链,支持以太坊的常用工具。EVM 是无许可的,任何人都可以部署智能合约,而这些智能合约还可以直接访问 L1 上的链上永续合约和现货流动性。」

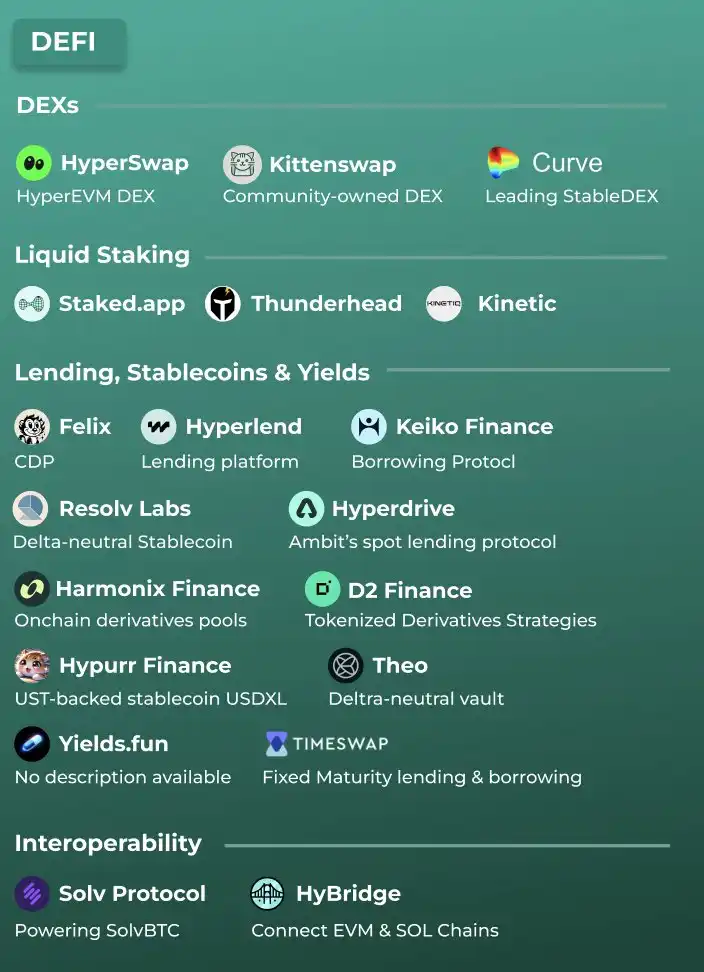

HyperEVM 计划将在未来几个月内推出,许多团队已经在为此准备。这为什么看涨?

DeFi 的新家?

许多 DeFi 团队正在筹备与 EVM 一同上线。大多数「知名」的 DeFi 协议类型(AMMs、借贷、流动性质押、CDPs)预计会随 EVM 启动而上线。

这些项目将通过允许 HYPE 持有者将 HYPE 用作借贷和货币市场协议中的抵押物来提升整体资本效率。

随着现有协议的应用,将订单簿流动性直接上链是否会解锁新的 DeFi 原语,值得期待。我不会感到惊讶,如果全新的 DeFi 原语率先在 Hyperliquid 上出现。

例如,ethena labs 将减少对中心化交易平台的依赖,这将提升其系统弹性,并通过在其对冲流程中部分集成 Hyperliquid,潜在地分散和降低对手方风险。【参考链接】

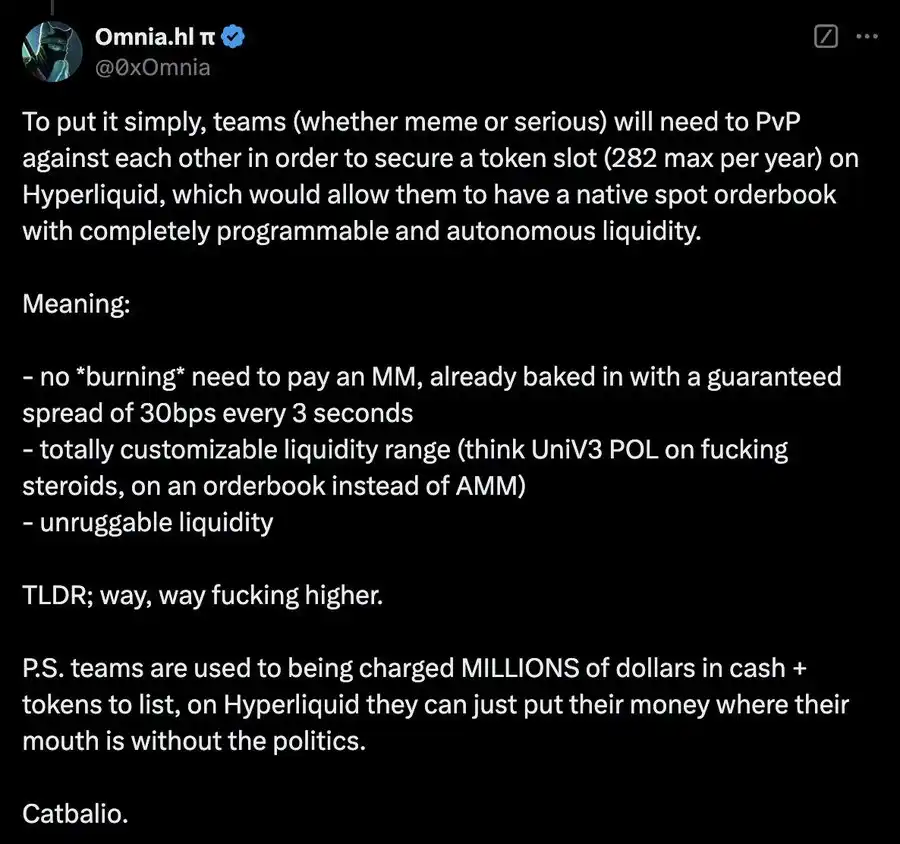

市场需要「实用性项目」

无论是 Base 和 Solana 上的 AI 热潮,Hyena 的表现,还是 Hyperliquid 上$HFUN 和$FARM 的交易量,市场参与者都在表明他们渴望看到具备实际价值的项目。

随着即将推出的众多 DeFi 项目,Hyperliquid 很有可能在中近期成为「实用性项目」崛起的平台。同时,高概率表明目前在 Solana 由 AI16Z、Zerebro 等构建的 AI 基础设施可能会扩展到 Hyperliquid。

Hyperliquid 的独特功能

Hyperliquid 原生支持创建金库(vaults)。这些运行在金库上的策略能够利用与 DEX 相同的高级功能,例如高效清算超杠杆账户和高吞吐量的做市策略。任何人都可以向金库存款以获取利润分成,包括 DAOs、协议、机构或个人。而金库的所有者则可以获得总利润的 10%。

这种原语为 AI 代理吸引资本提供了理想的竞争场景。

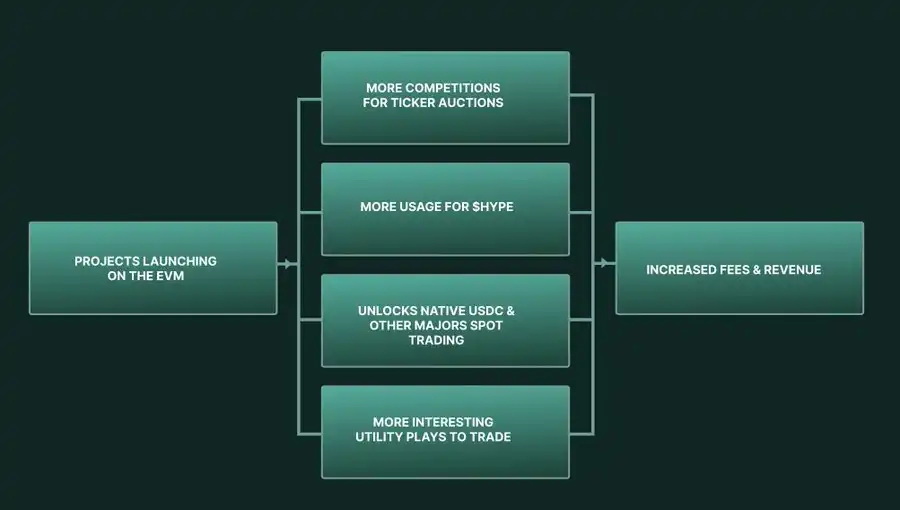

为什么 EVM 上线是看涨信号?

EVM 的推出将带来更多费用收入,可用于质押奖励、代币销毁等。以 Base 为例,其过去 30 天内产生了 1500 万美元的费用。我认为 HyperEVM 的活动量在未来几个月可能会与 Base 持平。

EVM 还为 HYPE 代币在生态系统内解锁了更多用例。HYPE 将成为支付 Gas 费用的必要资产,同时可以用于借贷、质押、锁仓赚取收益等。这将显著增加买入需求。

我们可以参考 SOL 在 2024 年(Meme)以及 ETH 在 2020 和 2021 年(DeFi 和 NFT)的例子——链上活动直接推动了原生资产的需求。

更高市值的实用性项目 更多原生资产桥接选项(如原生 USDC、现货 BTC、SOL、ETH 等)将推动现货交易量上升,从而带来更多收入。

随着更多团队上线 EVM,代币代码(ticker)的拍卖价格会不断走高,进一步提升收入。

此外,EVM 将让 Hyperliquid 在更多人心中成为一个「正式的」L1 网络,并为其生态系统吸引更多关注。这可能释放当前在场外观望的资本进入市场。

收入拆解、估值与可比公司

Hyperliquid 如何赚钱?

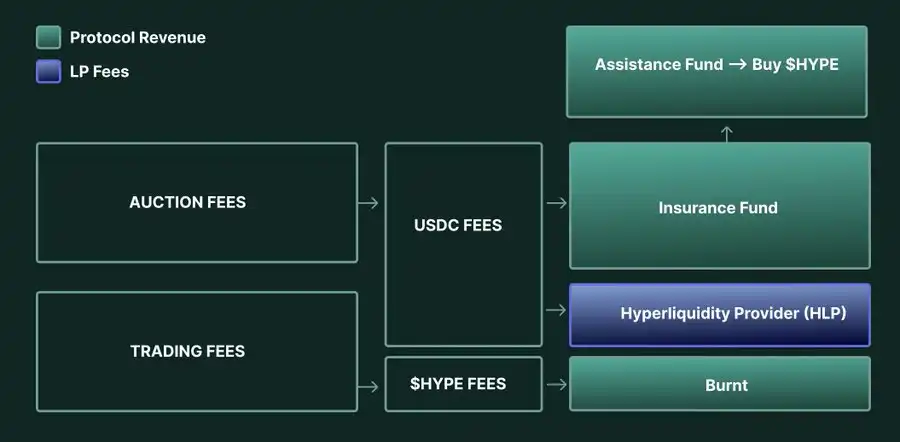

Hyperliquid 的盈利来源主要包括平台费用和代币代码(ticker)拍卖。

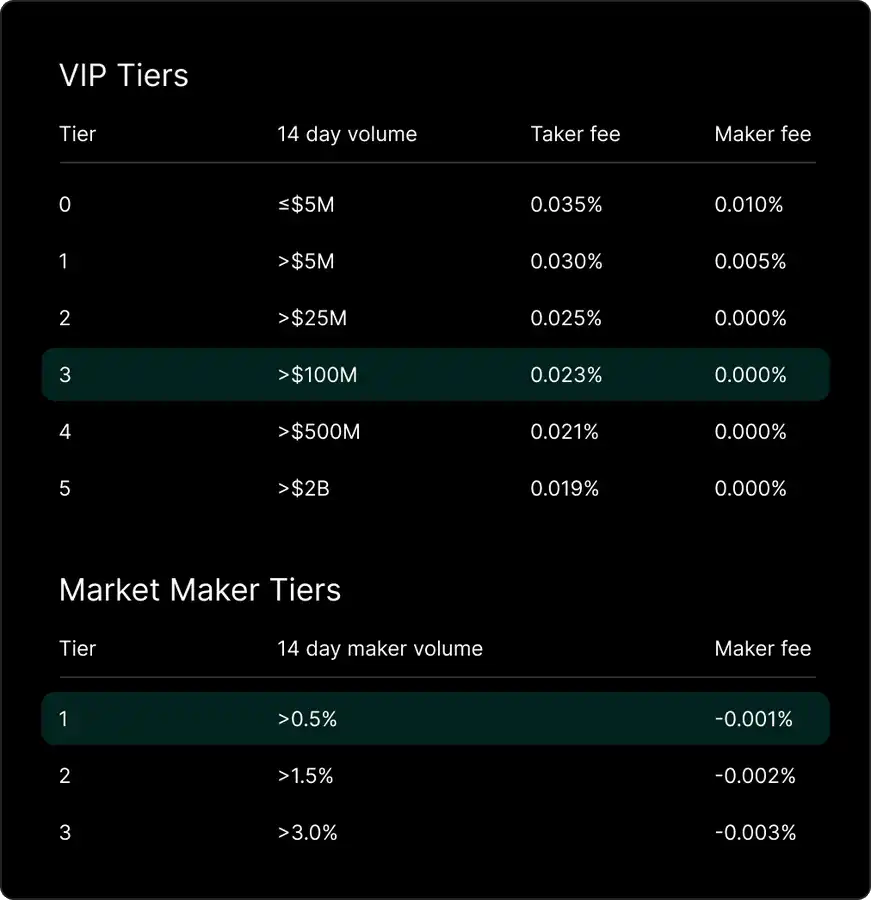

平台费用(Platform Fees):

代币代码拍卖(Ticker Auctions):

Hyperliquid 通过代币代码拍卖赚取收入。在这些拍卖中,项目方竞标购买特定的代币代码(ticker),这些代码是他们在平台上展示和交易的关键标识符。随着越来越多的项目上线 EVM,代币代码拍卖的竞争将会更加激烈,价格也会逐渐上涨,从而为 Hyperliquid 带来更多的收入。

费用在链上是这样流动的:

截至撰写时,援助基金持有 10,761,181.28 个 HYPE(超过流通供应量的 3%)和 3,143,786.73 个 USDC。保险基金还积累了 7,071,990.99 个 USDC,这些资金尚未转移至援助基金。目前,总共有超过 1000 万美元的 USDC 尚未投入市场购买 HYPE。

那么,Hyperliquid 的收入是多少?在过去 30 天里,Hyperliquid 产生了大约 2650 万美元的 USDC 收入。拍卖代币的收入占其中 200 万美元,其余的则来自平台费用。这些收入主要被重新分配到保险基金。

此外,自 HYPE 上线以来,大约 79,600 个 HYPE 代币被交易费用销毁,这些费用以 HYPE 计价。以今天的价格计算,这相当于约 175 万美元的额外收入。因此,Hyperliquid 在过去 30 天内的总收入超过 2800 万美元,相当于每年超过 3.36 亿美元。

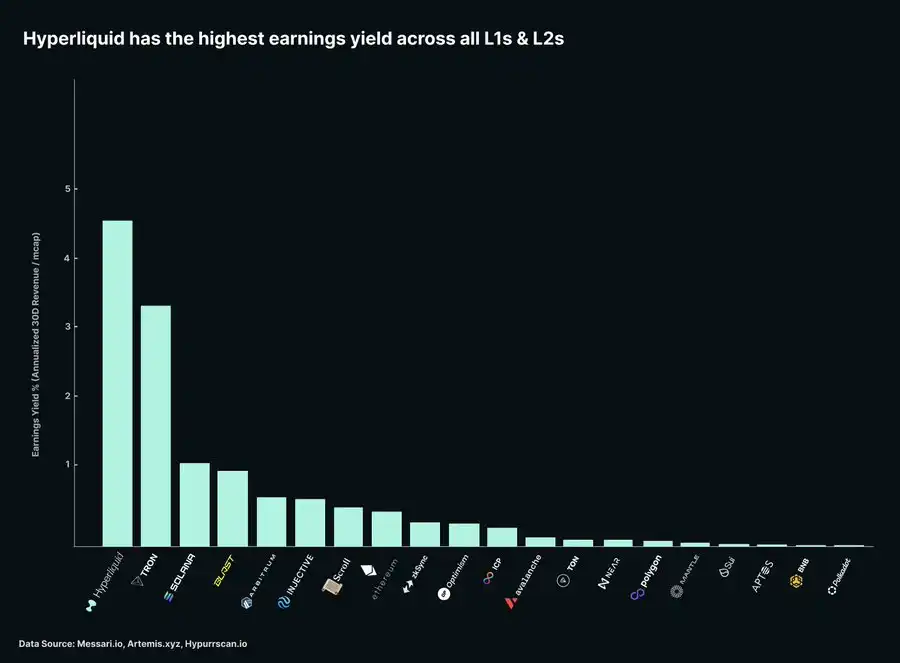

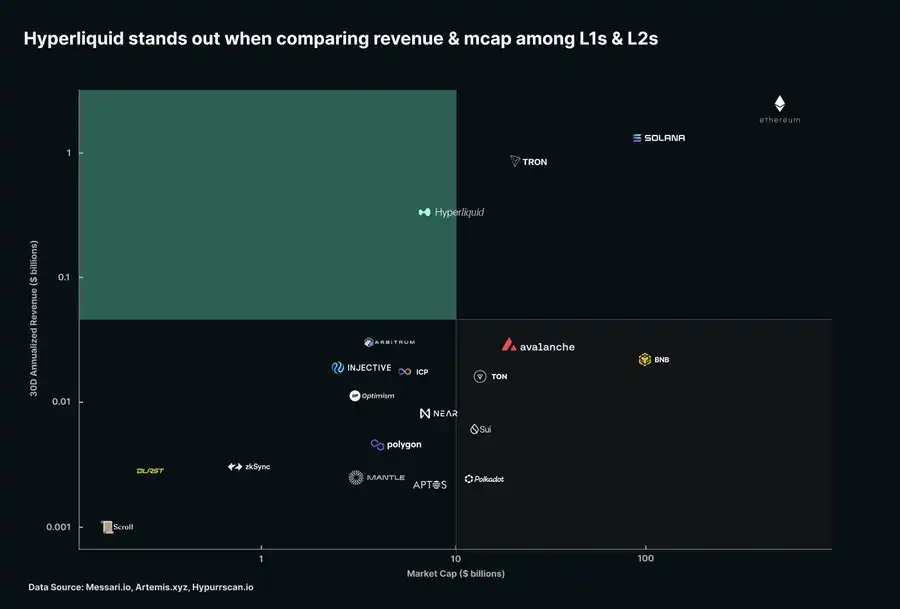

目前,只有 3 个一级区块链(L1)收入超过 Hyperliquid:以太坊、Solana 和 Tron,它们的市值要高得多。实际上,Hyperliquid 的收益率(年化收入/流通市值)远远领先,是所有 L1 和 L2 平台中最高的。

潜在收入增长

接下来它可以发展到哪里?收入的主要驱动力包括:

平台费用

拍卖

未来的收入机制(EVM 费用?)

我们逐一来分析一下这些因素。

平台费用

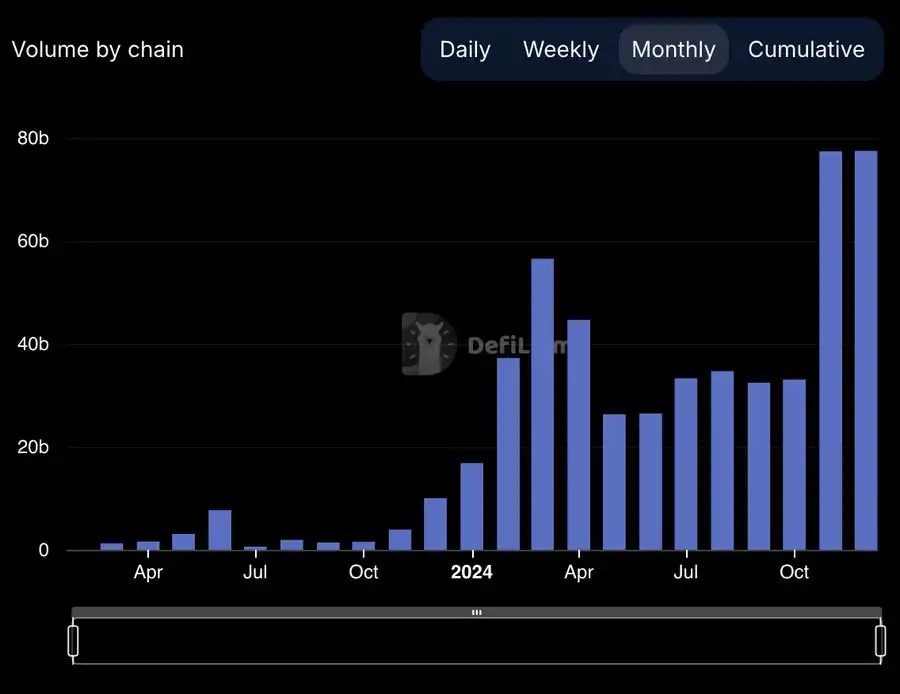

12 月的交易量已经与 11 月持平。如果下半个月的交易量保持类似的水平,这将意味着月环比增长 100%。

拍卖

最近,拍卖价格飙升,呈现出大幅上涨的趋势。

拍卖

最新一轮拍卖今天结算价格接近 50 万美元。

随着更多项目希望确保自己的位置(每年仅有 282 个位置),拍卖价格可能会继续上涨。

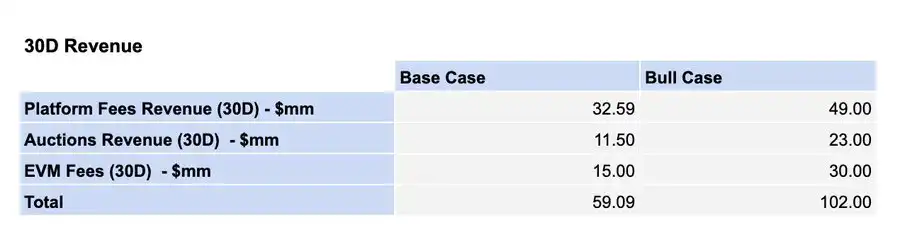

EVM 费用

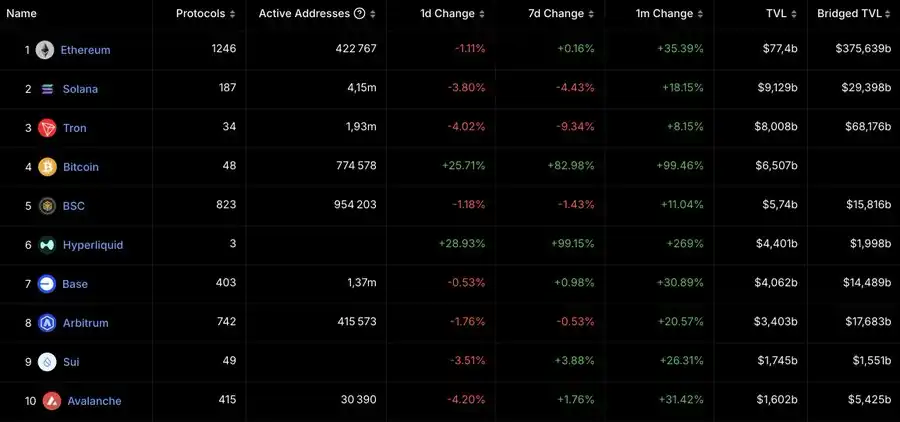

Base 在过去 30 天内大约产生了 1500 万美元的费用。根据 DeFiLlama 的数据,Hyperliquid 在过去 24 小时内的 TVL 已经超过了 Base,考虑到当前的趋势,EVM 上的经济活动在 Hyperliquid 上线时有可能与 Base 相当,甚至更高。

情景与估值

根据上述内容,我们可以提出一个基础情景和一个牛市情景。这篇文章是关于牛市情景的,因此没有熊市情景,但风险将在最后一节讨论。

基础情景

交易量比过去 30 天高出三分之一

拍卖价格保持平稳

EVM 活动与 Base 类似

牛市情景

交易量是过去 30 天的两倍

拍卖价格翻倍,之后保持平稳(每轮拍卖 100 万美元)

EVM 活动是 Base 的两倍

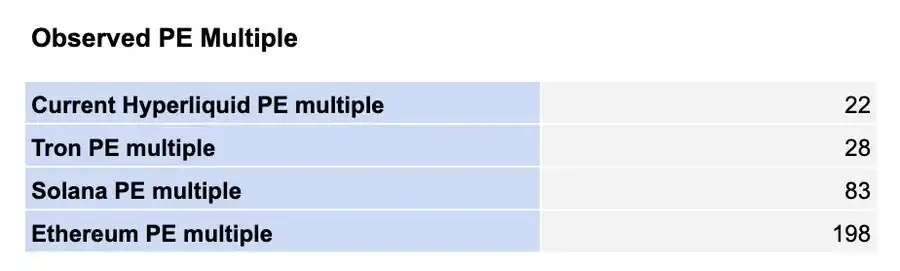

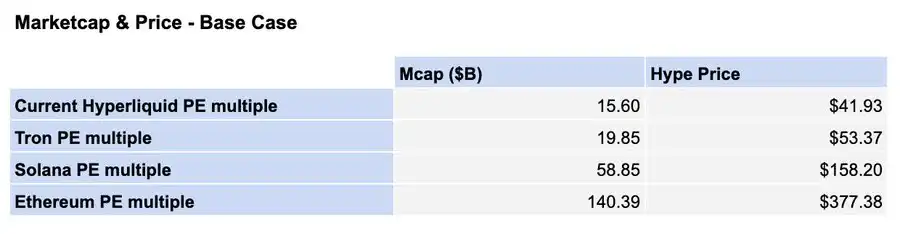

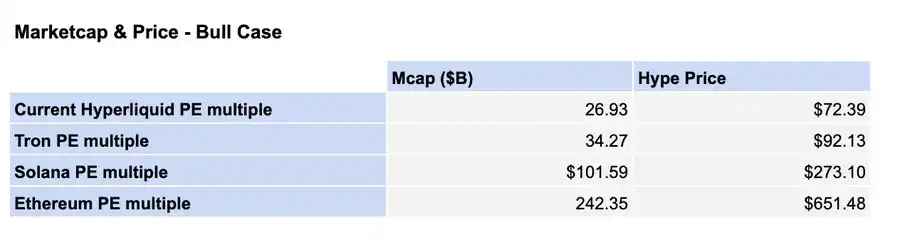

在基础情景下,30 天的收入为 5900 万美元,而在牛市情景下为 1.02 亿美元。为了得出估值,我们可以使用不同的市盈率(PE 倍数),这些倍数是基于主要一级链(L1)的观察数据,并结合年化收入进行计算。

接下来,我们根据收入和市盈率(PE 倍数)计算基础情景和牛市情景下的市场市值。为了得出 HYPE 的价格,我们使用当前的流通供应量,加上 11.6% 的通货膨胀率(用于激励和奖励),这一数据在第一部分中已有计算。

在这些条件下,我们可以看到 HYPE 的价格区间从 41.93 美元(基础情景,最低倍数)到 651.48 美元(牛市情景,最高倍数)。

考虑到 HYPE 相对于 Solana 和以太坊的相对不成熟性以及更高的风险,HYPE 的市盈率应该位于较低端是合理的。此外,HYPE 的收入主要来源于去中心化交易平台(DEX),而 Solana 和以太坊并未捕捉到这一部分收入。因此,HYPE 的市盈率更接近 DeFi 协议,这也是合乎逻辑的。

话虽如此,考虑到其他一级链(L1)和二级链(L2)的市盈率,当前 Hyperliquid 的市盈率可能偏低。一个「合理」的情景可能是:

·市盈率为 40 倍

·介于基础情景和牛市情景之间:年化收入 10 亿美元

这将使估值达到 400 亿美元(完全稀释后为 1000 亿美元),HYPE 的价格会略高于 100 美元。

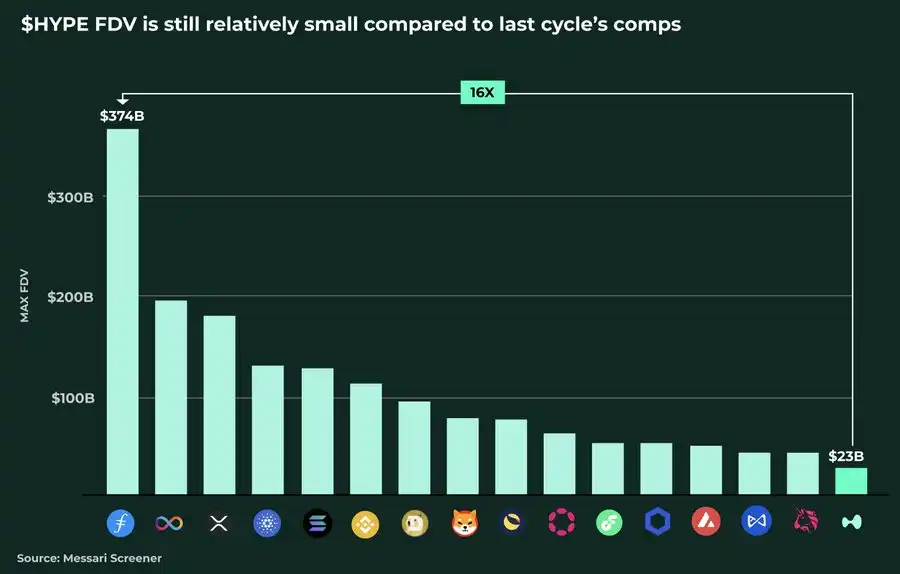

上一轮周期的对比

虽然 400 亿美元市值和 1000 亿美元完全稀释后的估值看起来可能很高,但牛市往往会更加疯狂。

在 2021 年:

·BNB 市值从 50 亿美元增长到 1000 亿美元(增长 20 倍)

·ADA 市值从 50 亿美元增长到 950 亿美元(增长 19 倍)

·SOL 市值从 8600 万美元增长到 770 亿美元(增长 900 倍)

·AVAX 市值从 2.82 亿美元增长到 300 亿美元(增长 100 倍)

·MATIC 市值从 8500 万美元增长到 200 亿美元(增长 235 倍)

·FIL 的完全稀释估值达到 3730 亿美元,是今天 HYPE 估值的 16 倍。

资本流入

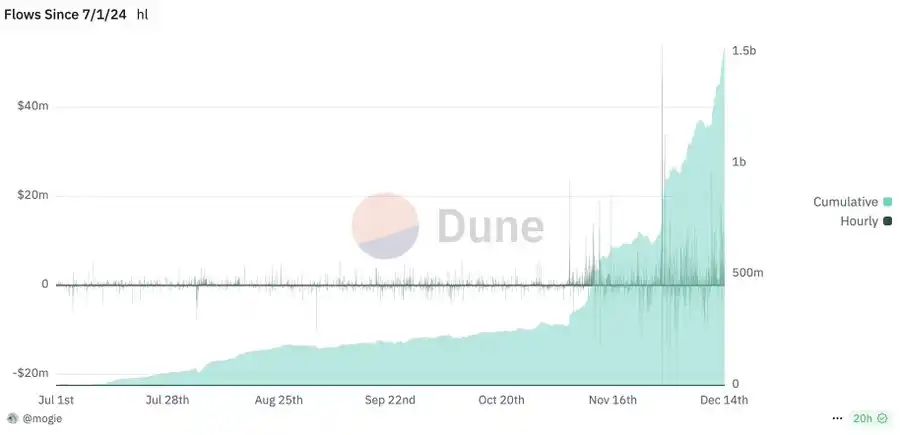

我们已经看到大量资本流入 Hyperliquid。

尽管持有者数量在增加,但目前 HYPE 的持有者数量仍然相对较小,尤其是考虑到 HYPE 目前仅在 Kucoin 上市。

对比数据:

HYPE:60,000 个持有者

KMNO:55,000 个持有者

WIF:211,000 个持有者

BONK:861,000 个持有者

在一份旧的Messari 报告中,robustus 曾计算出,对于一个资产,"资本流入倍数"可能高达 10 倍,这意味着 10 亿美元的净流入可能使一个资产的市值增加 100 亿美元。虽然无法准确计算,但考虑到 HYPE 作为第三大最活跃 L1 的潜力,这一点尤为重要。如果 HYPE 能够获得 Solana 市值的 5% 和以太坊市值的 1% 作为流入资金,这将代表 100 亿美元的流入,并对价格产生巨大影响。

从 TGE 开始,我们已经部分看到了这种流入,但正如 fiskantes 所说,仍有大量资金在场外等待 HyperEVM 的发布和向去中心化验证者过渡后,才会分配到 HYPE。

风险

尽管这篇文章为 Hyperliquid 的未来描绘了一个相当乐观的前景,但它也不是没有风险。

一个主要风险是验证者集,当前主网验证者完全集中(由位于东京的团队运营的 4 个验证者)。尽管测试网目前已经上线并拥有去中心化的验证者集(超过 60 个验证者),包括一些经验丰富的验证者(如 Chorus One、ValiDAO、B Harvest、Nansen 等),但过渡仍然存在风险。如果性能下降,用户体验和信任将会受到威胁。

另一个风险是 EVM 生态系统的未实现性。优质项目需要在 EVM 上上线,才能让生态系统繁荣发展。如果大部分项目质量低下,或者仅仅是从其他链抄袭过来的,那么将吸引较少的资本和活动。因此,吸引高质量的开发者而非投机性质的开发者将是一个关键。

在 EVM 方面,我们可能会看到 HYPE 的资本效率越来越高(如流动性质押、借贷等)。根据建设的内容和其与 L1 的互动,我们可能会看到一些新的风险,这些风险在现有的 DeFi 协议中并没有出现,可能会对 HYPE 或整个交易平台造成威胁。

监管风险仍然存在,但正如 Fiskantes 所说(再次引用),地理围栏和特朗普政府的政策可以减少这些风险。

像所有资产一样,尤其作为一个交易平台,HYPE 的表现应该与整体市场高度相关。团队需要在市场达到疲软之前交付成果。

加密市场具有不确定性,一切都可能归零。我持有 HYPE,以上内容并非财务建议,投资者请自行研究(DYOR)。

「原文链接」