应对“大变局”:关税风暴之下 大类资产配置怎么做?

来源:华夏基金

站在2025年的起点,不少人曾将这一年视作“大变局”之年。

果不其然,这一年的世界,逐渐从一幅熟悉的拼图,演变成一盘充满未知的棋局。

2025年4月第一周,当特朗普政府意外挥舞关税大棒,消息落地三日内,全球股市蒸发超10万亿美元市值,VIX恐慌指数一度攀升至60,市场情绪陷入“极度恐惧”。

2025年4月第二周,风未止、剑犹悬,投资者的手机推送仍然在美国阴晴不定的政策间不断跳跃, “暂缓90天征收”“部分电子产品豁免”等戏剧性反复的消息纷至沓来。

事实上,这场关税风暴并非孤立事件。从美国颠覆理性认知的“对等关税”计算公式,到我方迅速且合理的反制举措;从黄金价格突破3200美元的历史新高,到美元指数跌破100刷新新低,种种迹象表明,我们或许正站在全球货币信用体系重构的临界点上。

资产配置的锚在震动,但其底色却并未改变。身处其间的投资者,或许已经开始重新审视资产配置的意义。

01 横冲直撞的“灰犀牛”

——这场关税风暴有何不同

我们可以把关税想象成高速公路上的收费站,当一个国家进口外国商品时,就像一辆辆货车要穿过边境的“收费站”,而关税就是它们必须缴纳的通行费。

政府通过调高或调低这个“过路费”,就能像水闸一样控制商品的流动成本。

举个例子,假设美国对进口钢铁加征25%关税,相当于每辆运钢铁的货车要多交25%的“买路钱”,这会导致进口钢铁价格大涨,本土钢厂就能获得价格保护。

但反过来,如果取消家电关税,就像拆掉收费站,来自中国制造的扫地机器人对美国居民而言就是降价,使消费者能够以更低的价格购买到这些产品。

传统关税是经济杠杆,但近来美国提出的基于贸易伙伴关税水平的调整,似乎超出了经济逻辑,沦为政治武器。特朗普以单边主义逻辑将贸易逆差归咎于他国,用无差别打击重构全球供应链。

相较于七年前的贸易战,第二幕舞台上的博弈更为激化,其中最关键的是政策逻辑的转变,即美国从自由贸易走向“无差别”保护主义的转变。

当美国债务危机成为悬在头顶的达摩克利斯之剑时,特朗普不仅想要平衡贸易逆差,更想要重构全球贸易规则。

一直以来,美国在全球贸易中都是作为贸易逆差国存在的。

自上世纪70年代起,美国经济重心转向金融、科技等服务业,制造业大规模外流导致商品生产依赖进口。然而,美元作为全球储备货币的独特地位,使得美国长期保持高估的汇率,这进一步削弱了美国商品的出口竞争力。

此外,美国低储蓄率与高消费模式刺激了进口需求,而收入分配不均和消费主义的盛行则加剧了这一失衡。因此,尽管美国在服务贸易领域保持显著顺差,但商品贸易逆差的规模向来远超服务顺差。

毕竟,这是“美元霸权、产业空心化、美国消费主义”三位一体结构的必然结果。

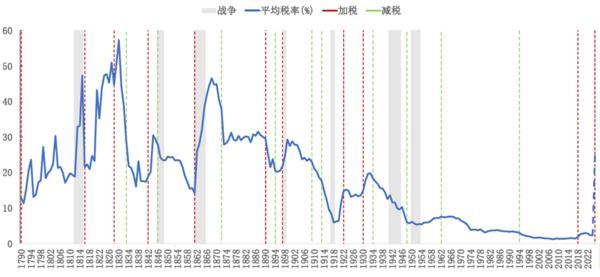

特朗普的政策灵感或许源自历史高关税时期的启发,但如果美国已经宣布的关税政策最后全部付诸实施,那么这个国家的加权进口关税水平将会接近1930年代的高位。

要知道,1930年《斯姆特-霍利关税法》将美国平均关税税率提高至 60%,最终引发全球贸易萎缩,加剧了大萧条。

图:美国的关税贸易变迁

来源:Irwin(2003,US Bureau of the Census,USITC,华西证券

美国贸易逆差的根源,实则在于比较优势的失衡。即便产品回流到美国,只要成本居高不下,无法低于全球含税平均价格,那么回流的制造业也难以获得长足发展,反而会推高通胀,对美国自身经济造成损害。

而贸易逆差恰是美元作为全球储备货币、维持“美元霸权”的必然代价,这种孤注一掷的豪赌可能动摇美国根基。

从市场反应来看,呈现典型Risk-Off特征,而美国则出现了罕见的股、债、汇三杀模式。这一现象的背后:

其一是市场对美国衰退预期的定价——

特朗普既试图通过关税讨好铁锈带选民,又要避免通胀反噬基本盘,这个平衡木非常难走。据估算,本次特朗普关税对美国GDP的拖累大约0.2~1.5个百分点(考虑金融冲击。

目前市场已开始定价:美联储年内将至少降息三个“25基点”的幅度(即0.75%,甚至存在第四次降息的可能。(来源:中国基金报

其二是市场对“去全球化2.0”的定价——

供应链割裂、货币体系动摇、地缘政治风险溢价飙升,传统资产相关性正在经历重塑。

当前,关税的“深水区”博弈仍在持续。在信息熵激增的当下,从政策博弈的思考到资产定价逻辑重构的评估,已成为每一位投资者不可回避的挑战。

02 关税“冲击波”之下

——关于投资的认知新坐标

对于特朗普此番回归,市场曾涌现了诸多预测,然而就当下形势而言,主流观点似乎都未完全应验。

这再次印证了一个道理:与其预测,不如配置。

但面对剧烈波动的市场环境,投资者往往容易陷入两种极端,要么在恐慌中清仓离场,要么在抄底中过度激进。事实上,在这个时刻,更应当回归资产配置的本质。

资产配置既是在控制风险,也是在管理收益面临的风险。在风险与收益的天平上,把握三条长期主线,便能以纪律战胜情绪。

主线一:“以我为主”的对冲发力

在年度策略中我们写道:

面对内忧与外险,预计财政发力或将遵循“积极式”预期管理、“应对式”战术节奏,呈现“脉冲式”表现特征。

由于预期必然会反复摇摆,过度悲观到来是逢低加仓时点,阶段性乐观出现后逢高减仓,仓位根据预期围绕中枢波动。

经历了本轮史诗级冲击之后,A股在周初回落后连续反弹,展现出源于政策托底与估值优势的较强韧性。

尽管业绩期与外部不确定性可能压制风险偏好,但特朗普关税带来的外部冲击,无疑增大了市场对国内宽松政策及提振内需措施加快出台的预期,关注受益于内需崛起的食品饮料、旅游及房地产。

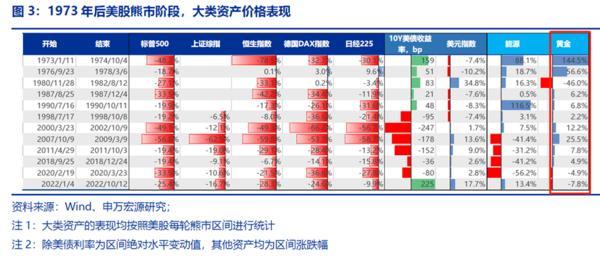

主线二:避险逻辑的重新定义

短期内,资金往往会寻求避险,然而传统的避险资产逻辑却在悄然发生转变。

美债由于政府债务的不断累积,其避险属性正逐渐被削弱,我国也将进一步减少对于美债需求的力度。当对于美元的不信任进一步发酵,黄金的避险逻辑愈发加强。

与此同时,从国内形势来看,四月面临着季报密集发布和美国关税政策摇摆等两大不确定性,市场大概率将在收缩风险偏好的过程中寻找新的锚点。

在这一背景下,宏观层面的内需表现对未来1-2个月的市场走向更为重要。基于此,围绕红利构筑防御性组合,考虑以债基、红利/自由现金流ETF作为底仓构筑缓冲垫,叠加保持黄金ETF的仓位配置,并且关注可能受益于反制措施的稀土有色、豆粕及农业。

主线三:大国博弈之下的“星辰大海”

关税冲突是涉及多方面因素和利益博弈的复杂经济摩擦,是一场“持久战”,难求速胜也无需速胜。

当务之急是厘清两点认知:

其一,美国妄图逆全球化浪潮而动,但总有路径能够脱颖而出。当关税冲击倒逼产业重构,区域化供应链受益者开始显现。中欧贸易关系改善、东南亚制造业转移正成为全球化退潮中的“新绿洲”。

第二,打铁还需自身硬,从中期视角来看,能够脱敏贸易冲突的破局之路,唯有产业趋势。当下亟需进一步深刻理解并推进“自主可控”的战略意义。

事实上,中国科技公司早在7年前就开始寻求供应链的自主可控,此次在“万箭齐发”的冲击下,其受到的波动影响远低于美股同行。

尤为值得一提的是,以AI终端与应用为核心的产业趋势并未停滞,继续采用杠铃策略的结构,在进攻端配置芯片半导体、人工智能、机器人为代表的“中国硬科技”,捕捉技术进步带来的指数级增长趋势。

03 与国运同频共振

——历史纵深之下的长期主义叙事

1933年,面对资本主义空前的经济大萧条,罗斯福在就职演说中说:"我们唯一值得恐惧的就是恐惧本身。"

近一个世纪后,当美国又站在风口浪尖,让贸易保护主义的阴云再度笼罩全球,中国投资者需要的不仅是风险意识,更是历史纵深下的战略眼光。

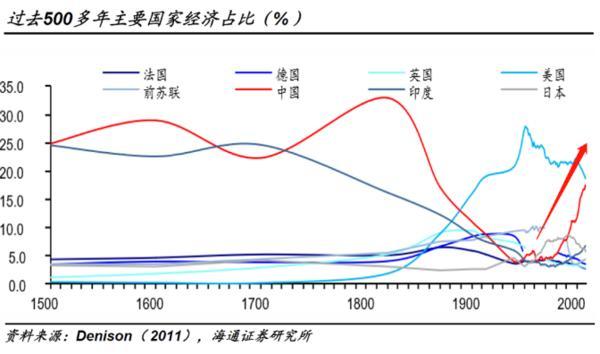

当旧秩序的灯塔在债务浪潮中摇晃,新世界的曙光正在从东方升起。

回望来时路——

从1998年亚洲金融风暴中坚守人民币不贬值,到2008年全球金融危机时逆势推出四万亿计划,再到2020年卫生事件冲击下率先实现经济正增长,中国经济总是在压力测试中完成升级与跃迁。

今天的关税风暴,不过是这条螺旋上升曲线上的又一个波动,从长期看也可能是又一次属于中国的“国运级”战略机遇。

图片

站在2025年的春天,我们或许更能理解"危机"二字的深意,危与机永远是一体两面。

在市场大幅波动之际,我们见证了可以载入史册的重磅组合拳,类“平准基金”发力、“国家队”行动,多方力量形成合力维护我国资本市场稳定运行

当部分投资者焦虑清仓时,产业资本正在启动新一轮回购潮

这些看似矛盾的现象,恰恰印证了资本市场永恒的辩证法:最大的分歧往往将演化成为最大的共识,至暗时刻常常成为黎明的前奏。

正如《孙子兵法》所言:"不可胜在己,可胜在敌。"

面对百年大变局的惊涛骇浪,真正的长期主义者会继续做正确的事——保持在场,保持理性,保持对这片土地最深沉的热爱与信心。

相信中国经济与市场的内生韧性,相信周期与历史的必然,我们便能从不确定性中找到确定性。

因为投资终极的逻辑,永远来自与国运的共振同频。(文章来源:华夏基金

叶景