巴以冲突愈演愈烈 专家预言世界大战可能性升至50%?黄金温和回落

财经网10月16日讯 连日来,区域冲突此起彼伏之际,传奇投资大佬们发出了响亮的警告。达利欧认为,巴以冲突是通往世界大战的“又一个典型的、不幸的”步骤。避险情绪持续升温,对贵金属市场形成超强的支撑。

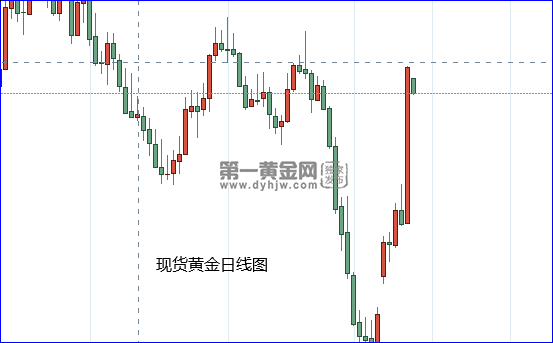

现货黄金走势概述

周一(10月16日)亚市早盘,现货黄金在上周五惊天暴涨后温和回落。截止发稿,现货黄金报1921.82美元/盎司,涨幅-0.4%。

上周五,现货黄金收市暴涨64美元,涨幅超过3%,报1932.71美元/盎司。

技术面

在60分钟走势图中,金价已反弹至100小时移动平均线上方。黄金价格也升至14小时相对强弱指数(RSI)的超买水平。随着与哈马斯的战争升级,以色列政府警告加沙北部超过100万人撤离该地区,黄金价格随之飙升。

消息面

巴以冲突愈演愈烈 专家预言世界大战可能性升至50%?

桥水基金创始人瑞·达利欧认为,巴以冲突升级为世界大战的可能性已经达到50%,摩根大通首席执行官杰米·戴蒙则称,世界正经历几十年来最危险的时期。

当地时间周四,达利欧发表一篇题为“向国际战争又迈进一步”的领英文章称:

我认为,这场战争有很高的风险会导致几场不同类型的冲突在许多地方爆发,它造成的有害影响很可能会扩散到以色列和加沙以外地区。

他表示,以色列和哈马斯之间的冲突有可能点燃其他血腥战斗,现在世界大战爆发的可能性是五五开。

达利欧是全球权力转移和历史周期的专家,他说巴以冲突以及俄乌冲突可能会“残酷到最后时刻”,即出现明显的胜利者,另外这种战斗“更有可能会蔓延而不是平息”。

他说:

如果战争蔓延到其他国家,尤其是主要国家,一场更可怕的世界大战将会爆发。

在我看来,以色列和哈马斯的战争是通向更暴力和包容性国际战争的又一个典型的、不幸的步骤。

达利欧认为这两场冲突属于更大规模权力斗争的一部分,将定义新世界秩序。他说,如果爆发了直接战斗,以及死亡人数开始增加,这将为从“受控制的战前冲突转变为残酷的第三次世界大战”铺平道路。

达利欧敦促世界领导人保持克制,不要轻举妄动,避免冲突继续扩大,相关国家的盟友不要采取实际的军事行动参与当前的冲突,各国政府应该积极进行沟通和合作,共同努力防止冲突升级。

但他补充说,每个人都认识到世界大战的恐怖,并团结起来避免它发生,但这是白日做梦。

稍早前,戴蒙在摩根大通第三季度财报中表达了对未来全球局势的担忧:俄乌冲突和中东冲突,可能会对能源和粮食市场、全球贸易和地缘政治关系产生深远影响。这可能是世界几十年来最危险的时刻。

巴以冲突增加全球经济不确定

巴以冲突之际正值国际货币基金组织(IMF)发表2023年下半年《世界经济展望》报告之时。巴以冲突给正在趋缓复苏的全球经济带来更大的不确定。IMF总裁格奥尔基耶娃日前说,“令人心碎”的巴以冲突可能会使全球经济前景变得更加黯淡。

第一,全球经济已进入复苏通道。2022年底全球经济触底反弹,总体通胀和核心通胀正逐渐受到控制。但全球经济完全恢复到新冠疫情大流行之前的态势仍有距离。IMF最新预测,全球经济增长将从2022年的3.5%放缓至今年的3%和明年的2.9%。这仍然远低于历史平均水平。

总体通胀率在继续下降,同比从2022年的9.2%降至今年的5.9%,到 2024年为4.8%,核心通胀率(不包括食品和能源价格)也将下降,尽管速度较缓慢,但是到2024年能降至 4.5%。IMF由此判断全球经济正在“软着陆”,即在经济增长不大幅下滑的情况下降低通胀。美国经济的“软着陆”明显,失业率增幅非常温和,失业率从目前的3.6%升至2025年的3.9%。

但全球经济复苏的步伐并不一致,发达经济体增速放缓,而新兴市场和发展中国家增长显著。在发达经济体中,美国的消费和投资表现强劲,经济增长出人意料,2023年美国经济增长可能达到2.1%,而欧元区的经济活动则被下调。许多新兴市场经济体都表现出相当的韧性。中国经济虽然有房地产市场的困境,但IMF展望中国经济今年将增长5%。

第二,全球经济复苏或趋缓的原因包括:首先,服务业的复苏已基本完成。强劲的服务业需求支撑了服务导向型经济体,这对法国和西班牙等重要旅游目的地国家而言尤为重要。对劳动密集型服务业的高需求也导致劳动力市场趋紧,以及服务业通胀上升和持续。但随着制造业持续放缓,服务业活动目前正在减弱,这表明服务业通胀将在2024年下降,劳动力市场和活动将疲软。

其次,紧缩的货币政策打压了经济增长。信贷条件收紧正在给房地产市场、投资和活动带来压力,尤其是在抵押贷款比例较高或家庭不太愿意或无法动用储蓄的国家。美国和欧元区的企业破产数量有所增加,但仍处于历史低位。各国的加息周期也处于不同的阶段:发达经济体(日本除外)已接近顶峰,而巴西和智利等一些新兴市场经济体已经开始宽松政策。

最后,通胀和经济活动受到去年大宗商品价格冲击的影响。严重依赖俄罗斯能源的经济体的进口经历了能源价格大幅上涨和急剧放缓。能源价格上涨的传导在推动欧元区核心通胀上升方面发挥了重要作用。美国的核心通胀压力反映的是劳动力市场紧张。自6月以来,由于OPEC 延长供应减产,油价上涨了约25%。粮食价格仍然居高不下,并可能因俄乌冲突升级而进一步扰乱,给许多低收入国家造成严重困难。

第一,油价推升的通胀风险。巴以冲突给全球经济带来的最大不确定是油价。如果巴以冲突波及到以色列与伊朗的关系,势必导致油价的攀升。伊朗原油日出口量超过200万桶,过去的六个月里,由于制裁执行较弱,伊朗的石油供应量大幅增加。美国政府很有可能开始更严格地执行对伊朗石油出口的制裁。这将导致石油市场的供应收紧。

目前局势导致伊朗直接卷入冲突的可能性也并非不存在。全球30%的石油都要经过霍尔木兹海峡,通常穿越霍尔木兹海峡的船只将成为涉及伊朗局势升级的最明显指标,如果保险公司认为可能发生此类暴力事件,船东将不得不将其船只改道至其他更长的航程。这将导致石油市场混乱和价格飙升。10月9日基准布伦特原油期货上涨4.2%。德克萨斯州中质油期货上涨4.3%,至每桶86.38美元。IMF首席经济学家古林查斯表示,油价上涨 10% 将导致明年全球产出减少0.15%,通胀率上升 0.4%。

国际能源署(IEA)10月份的报告表示,中东地缘政治紧张局势急剧升级已令市场紧张不安。该地区占到海运石油贸易的三分之一。分析人士指出,人们担心巴以冲突的任何连锁反应都可能影响到包括伊朗在内的一些主要产油国,从而引发供应下降。除了这一风险外,石油输出国组织还在不断收紧供应。IEA称,目前预计今年石油需求将增加230万桶/日,这将意味着今年石油需求总量平均为1.019亿桶/日,创下新纪录。

油价与中国经济密切相关。沙特阿拉伯是世界第二大石油生产国,而中国是沙特石油最大的购买国。维也纳分析公司Kpler的炼油和石油产品首席分析师安东·帕夫洛夫表示,中国一半的石油进口及略多于三分之一的石油消耗均来自波斯湾。在过去两年里,中国从伊朗进口的石油增加了两倍多,9月份购买了伊朗87%的石油出口量。

第二,金融市场不确定。近两年世界各国央行为抑制通胀不断加息,且加息还没有完成。自2021年底以来,发达经济体平均加息约400个基点,新兴市场经济体平均加息约650个基点。加息影响了通货膨胀的下降,但导致个人和企业借款人偿还债务的能力下降,也就是说,信用风险上升。债务成本上升是紧缩货币政策的预期结果。较高的利率可能会加剧金融市场的脆弱性,导致违约激增。

IMF最新的《全球金融稳定报告》显示,发达市场经济体和新兴市场经济体的中小型企业的数量不断增加,而它们的现金几乎不足以支付利息费用。杠杆贷款市场的违约率正在上升,财务实力较弱的公司在该市场进行借贷。随着超过5.5万亿美元的企业债务到期,这些问题在未来一年可能会进一步恶化。发达经济体的超额储蓄已从2022年年初相当于GDP4%~8%的峰值水平稳步下降。信用卡和汽车贷款拖欠率已有上升的迹象。

金融市场的收紧使银行承受较高信贷风险的压力。一些国家的调查已经表明银行贷款放缓,借款人风险上升被认为是一个关键原因。在高通胀和高利率盛行以及全球经济陷入衰退的情况下,许多银行将损失大量股权资本。如果银行的股票市值跌破资产负债表价值,投资者和储户就会密切关注银行的前景,从而给实力薄弱的银行带来融资问题。非银行金融中介机构也存在脆弱性。

巴以冲突可能改变美联储的利率行动。联邦基金利率期货交易员认为,美联储在今年余下时间里不采取进一步行动的可能性上升。美联储的主要利率目标区间可能维持在5.25%~5.5%。此外,美国国债收益率大幅收低,美联储很有可能不会再次加息。

第三,地缘政治成为全球经济最大的不确定。巴以冲突再次表明了地缘政治的紧张关系。在一个更加不确定和更容易发生冲击的世界中,国际合作正在倒退。世界在目睹碎片化的兴起,贸易和投资壁垒在增加,其极端形式是经济集团化。

全球经济碎片化始于2008年全球金融危机之后,全球化进程放缓。对全球化的不满加剧了政治民粹主义和贸易紧张局势。导致不满的实际感知来自收入中劳动份额的下降和与技能相关的不平等。最富有的1%人群的收入激增加剧了人们对全球化与不平等关系的进一步担忧。2021年世界经济论坛的一项调查显示, 25个国家对全球化的支持程度有所下降,一半的受访者不确定其好处,三分之一的受访者主张建立贸易壁垒。

中美关系的变化、新冠疫情和俄乌冲突加深了全球经济秩序的裂痕,贸易保护主义抬头,并越来越多地以国家安全为由实施跨境限制。尽管贸易数据还没有明显的碎片化迹象,但保护主义措施的数量正在增加。