市场又被“打脸”了!美联储近期毫无降息意愿 美元闻讯从近三个月低位回升

周二(11月21日)公布的会议纪要显示,美联储官员在最近一次会议上没有表现出近期降息的意愿,尤其是在通胀仍远高于美联储目标的情况下。

上次货币政策会议于10月31日至11月11日举行。美国联邦公开市场委员会(FOMC)成员仍担心通胀可能顽固或走高,可能需要采取更多措施。

至少,他们表示,在数据显示通货膨胀率令人信服地回到央行2%的目标之前,政策将需要保持“限制性”。

“在讨论政策前景时,与会者继续认为,货币政策的立场必须保持足够的限制性,以使通胀随着时间的推移回到委员会2%的目标,这一点至关重要,”会议纪要称。

然而,与此同时,会议纪要显示,委员们认为,他们可以“根据即将获得的信息的总体情况及其对经济前景和风险平衡的影响”采取行动。

这一消息发布之际,华尔街普遍认为美联储已经结束了加息。

联邦基金期货市场的交易员表示,政策制定者在这个周期内再次加息的可能性几乎为零,事实上,他们预计美联储将从明年5月份开始降息。最终,市场预计美联储将在2024年底前实施相当于4次0.25个百分点的降息。#美联储政策转向#

然而,会议纪要没有显示委员们甚至讨论过何时可能开始降息,这在美联储主席鲍威尔会后的新闻发布会上得到了反映。

“事实是,委员会现在根本没有考虑降息,”鲍威尔当时表示。

设定短期借贷成本的美联储基准基金利率目前的目标区间为5.25%-5.5%,为22年来的最高水平。

美联储会议纪要显示,对于货币政策的预期,市场定价和公开市场操作台的调查都表明,市场参与者预计,联邦基金利率处于或接近峰值,并将至少维持到2024年6月FOMC会议前;在12月或明年1月FOMC会议上加息25个基点的可能性约为30%。关于资产负债表政策,调查显示,受访者推迟了缩表结束的预期时间,部分原因可能是回应政策制定者与市场的沟通,即降息后缩表仍可能继续。

会议召开之际,市场对美国国债收益率上升感到担忧,这一话题似乎在会议期间引发了大量讨论。在美联储11月1日发布会后声明的同一天,财政部宣布了未来几个月的借款需求,实际上比市场预期的要小一些。

自上次议息会议以来,美债收益率已从16年高位回落,因市场消化了政府大举举债的影响,以及对美联储利率走势的看法。

官员们得出的结论是,收益率的上升是由不断上升的“期限溢价”推动的,即投资者持有较长期证券所要求的额外收益。会议纪要指出,政策制定者认为,随着政府为其巨额预算赤字融资,期限溢价上升是供应增加的结果。其他问题包括美联储在货币政策上的立场,以及对通胀和经济增长的看法。

“然而,他们还指出,无论长期收益率上升的来源是什么,金融状况的持续变化都可能对货币政策的路径产生影响,因此,继续密切关注市场发展至关重要,”会议纪要称。

美联储受访的经理回顾了会议期间金融市场的发展情况:受国债收益率上升、股价下跌和美元走强(本身在一定程度上反映了利率上升)的推动,金融状况继续收紧。由于近几个月盈利预期保持良好,利率上升对股价的影响可能主要反映在估值上。较长期名义国债收益率自7月份以来的上升,主要是由于实际收益率的上升。调查指标显示通胀预期总体稳定,尤其是在更长的时间内,通胀预期仍然得到很好的锚定。

在其他方面,官员们表示,他们预计第四季经济增长将“明显放缓”,低于第三季4.9%的国内生产总值(GDP)增幅。他们表示,整体经济增长的风险可能偏向下行,而通胀的风险则偏向上行。

会议纪要显示,委员们表示,目前的政策具有“限制性,正在给经济活动和通胀带来下行压力”。

美联储官员的公开言论分为两派,一派认为美联储在权衡前11次加息(总计5.25个百分点)对经济的影响时可以保持不变,另一派则认为有必要进一步加息。

经济数据也存在分歧,尽管总体上有利于通胀趋势。

美联储的关键通胀指标个人消费支出(PCE)价格指数显示,9月份核心通胀率为3.7%。这一数字已大幅改善,自5月以来下降了整整一个百分点,但仍远高于美联储的目标。

一些经济学家认为,要让通胀率从目前水平降下来可能很棘手,尤其是在工资上涨势头强劲、租金和医疗保健等更为顽固的因素上涨的情况下。事实上,亚特兰大联储的一项指标显示,过去一年所谓的粘性价格上涨了4.9%。

就业也许是降低通胀的最关键因素,就业市场虽然正在放缓,但依然强劲。10月份非农就业人数增加了15万人,是增幅最低的月份之一,而失业率攀升至3.9%。失业率上升半个百分点,如果持续下去,通常与经济衰退有关。

在经历了2023年前三个季度的强劲增长后,预计经济增长将大幅放缓。亚特兰大联储的GDPNow追踪器显示,第四季美国经济将增长2%。

市场反应

美联储会议纪要公布之后,美元指数延续升势并刷新日高至103.71。

(美指30分钟走势图)

有分析师评论称,美联储重复警告称,如果有必要,他们会再次加息,但他们同时也重复称,他们会谨慎行事,这是一个非常平衡的信息。会议纪要还明确表示,即使美联储不加息,政策制定者也希望将利率维持在高位,直到他们确信通胀已得到控制。

自11月1日的FOMC会议以来,美元已经下跌了3%以上,导致股票、债券都走高(黄金也是如此,尽管幅度很小)……

利率变化预期已经明显变得更加温和,预计2024年将更早降息(预计明年将降息近100个基点)……

收益率曲线(30年期)也大幅趋平(再次倒挂)……

也许最值得注意的是,自从美联储强调市场“正在履行其职责”(通过收紧金融环境)以来,美国宏观经济数据接连令人失望,金融环境大幅宽松……

所有这些都表明,市场现在确信美联储已经结束了加息(也同样确信他们将很快开始降息),因此,今天的会议纪要将被分析,以获得对这种说法的任何见解。

当然,问题在于会议纪要已经过时,错过了宏观层面的重大事件(例如疲软的就业数据和CPi数据);值得一提的是,鲍威尔在FOMC会议后一周左右发表讲话时,语气更为鹰派,他表示,尽管在通胀方面取得了进展,但仍有“很长的路要走”。

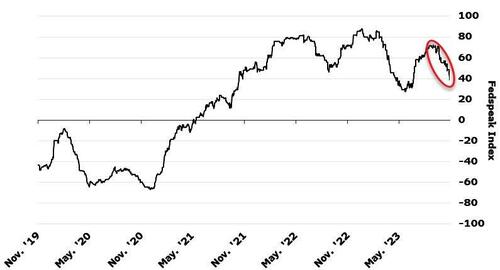

此外,美联储讲话自会议纪要以来一直是鹰派的:将彭博经济的自然语言处理模型应用于美联储讲话,最近的委员会声明仍然表明鹰派倾向-尽管朝着中性方向发展。

这主要反映了成员们在寻求传递谨慎的信息,并传达一种“更高更久”的立场。