美债见顶 市场见底?左侧布局时机到了吗?

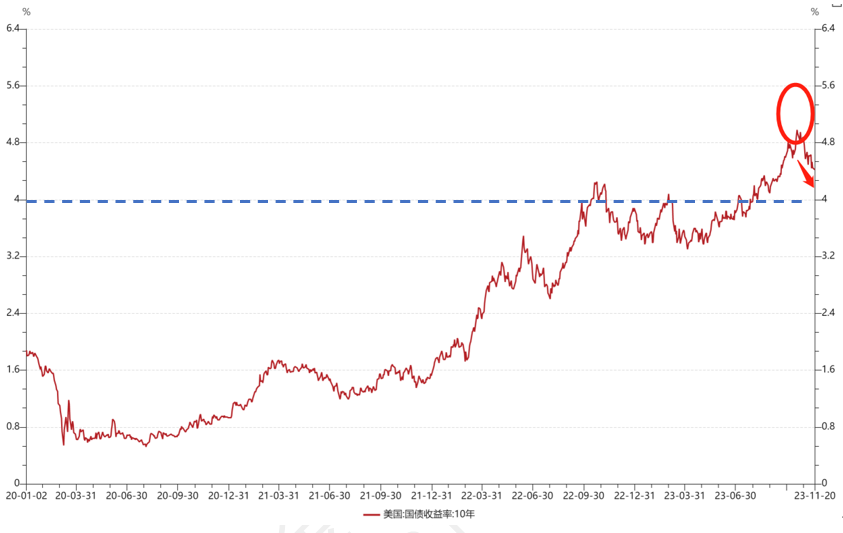

全球资产定价之锚大幅波动。10年期美债收益率一路上涨逼近5%的大关、创16年来新高;后又快速回跌,截至周一纽约时段尾盘,10年期美债收益率跌2.3个基点报4.425%,创下了9月20日以来的最低收盘水平。

“美债风暴”落幕了么?大幅波动背后究竟是何原因?如果美债见顶回落,对我们的投资有什么影响?

美债收益率大起大落究竟为何?

10年期美债收益率的起伏震荡对全球的股市、大宗商品、外汇等一系列资产价格产生影响,美债收益率今年来的一路“狂飙”牵动着全球资本市场的神经。10年期美债为何能够作为锚点,让全球股市“风声鹤唳”?

美债由于具备很高的信用评级,被认为是全球风险最低的资产之一;而在一众期限不同的美债中,又以10年期最为活跃,因此10年期美债收益率被广泛认定为“无风险利率”。

举个栗子:小编手中有100元,此时10年期美债收益率为2%,而另有一种非保本的理财产品的收益率是3%,此时小编可能会犹豫选投哪种产品更优;但当美债收益率涨到4%的时候,选择困难症也就不复存在了,会选投美债。

也就是说,当10年期美债收益率产生波动的时候,全球的风险资产会随之重估,这也就是其为何成为全球资产定价之锚的原因。当美债上行时,资金会持续从新兴市场被“抽水”回流到美元市场。

2020年初以来,10年期美债收益率不知不觉间从1%左右的位置一路涨到今年接近5%的高位,即使当前有所回落,也依旧在4%的上方高位震荡。这起起落落是什么原因导致的呢?

数据来源:Wind,日期选取2020.01.01-2023.11.20,历史数据不预示未来走势

本轮美债为何创下新高?

原因一:供需失衡

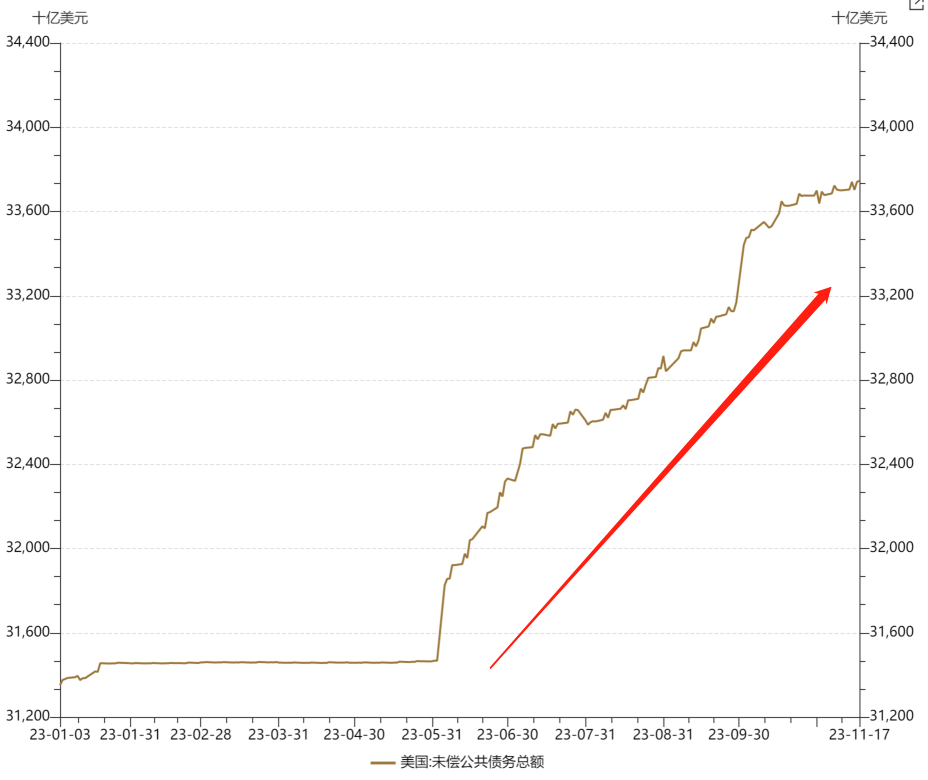

今年6月为了应对美债违约的风险,美债上限暂缓执行。此后,美国的财政部门仿佛踩了“油门”,明显加大了国债的发行力度。自暂停债务上限至11月17日,美国财政部债务规模快速增加超2万亿,当前债务总额已超过33.7万亿美元,债券供给之大不言而喻。

数据来源:Wind,日期选取2020.01.01-2023.11.20,历史数据不预示未来走势

供给端“大水漫灌”,但需求端却略显疲态。

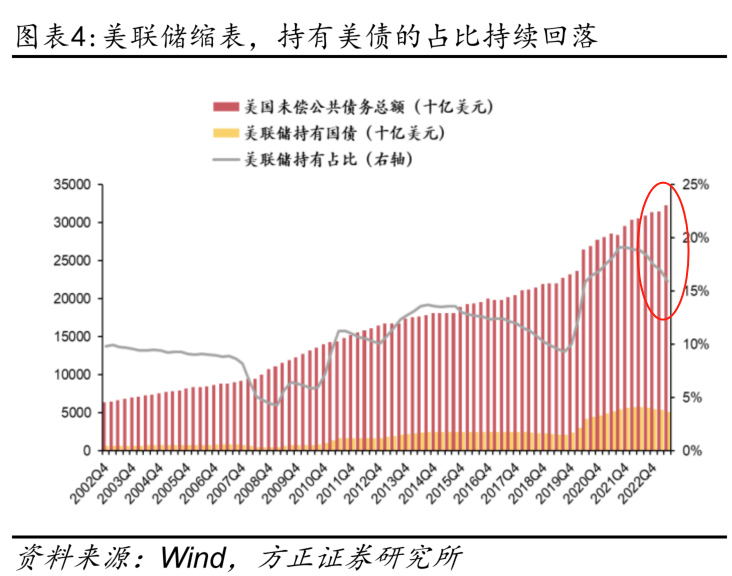

随着美联储“加息缩表”进程的推进,今年以来持续减持美债,美债的购买方出现了缺位;与此同时,原先美国的海外大债主们都在纷纷抛售美债——中国六个月连抛美债,持仓创2009年来新低,最大“债主”日本也开始减持。

供大于求在一定程度上推升了美债的到期收益率。

原因二:通胀持续超预期

美联储此轮大力度的加息主要目的是为了降低通胀,但美联储8月通胀数据出现反弹、9月非农新增就业人数大超预期,充满韧性的经济基本面导致市场对美联储加息的预期有所提升,进一步引发了债市的下跌。

近期美债为何快速回落?

原因一:经济增长动能或趋于下行

最新公布的PMI数据显示,10月美国ISM制造业PMI降至46.7,较前值和市场预期的49下滑2.3个点,终结了连续三个月的回升趋势。新增非农就业人口更是超预期下降至15万,而失业率上升至3.9%,创去年1月以来新高。

经济数据降温意味着通胀压力可能有所缓解,进一步强化美联储年内暂停加息的判断。

原因二:议息会议偏“鸽”

11月初的议息会议落下帷幕,本次美联储继续“按兵不动”。随着加息放缓,美元指数与美债收益率逐级回落。

原因三:四季度美债发行低于预期

美财政部第四季度再融资会议在长端美债发行上采取了更温和的态度,计划国债净发行规模回落,并放缓10年期及以上国债的拍卖节奏,随即市场反应积极,10年期美债收益率应声回落。

美债见顶了吗?

美元、美债再度处于守势,市场对美联储本轮加息已完成的猜测升温,但也有不同的声音认为拐点未至。

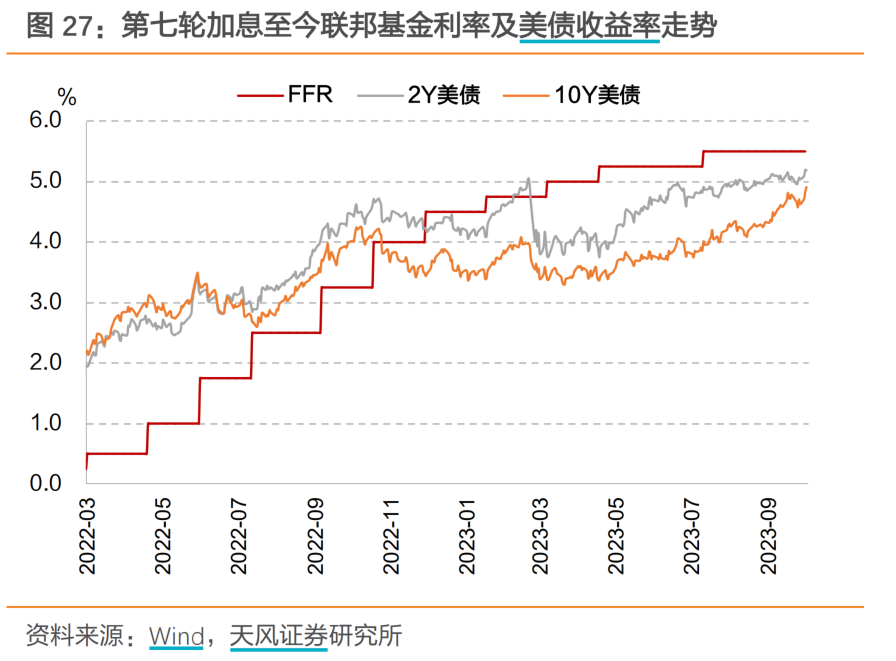

天风证券复盘了1983年以来六轮完整的加息周期,发现美债利率在大多数情况下高于最后一次加息时的联邦基金利率(FFR)。而根据历次的见顶时间分析来看,与加息的节奏相比,美债利率通常提前1-3个月见顶回落。

根据当前的加息进程来看,10年期美债的高点距离最后一次加息的联邦基金利率位置还有空间。

华泰证券分析认为如果后续财政发债计划没有超出预期,那么美债利率的高点或将得到确认。

在最新的通胀数据公布一小时后,CME“美联储观察工具”显示12月美联储议息会议“继续加息”的概率从近14%降至0%,明年1月加息的概率则从近30%跌至2%。对于市场而言,预计10年期美债利率将跟随经济放缓而走弱。

美债回落的原因我们已经分析了,但支撑其上行的因素仍然没有最终“落听”。其一是仍然受到供需关系的影响,四季度美债发行虽然低于预期,但与历史数据相比仍然创下了新高;其二是通胀的不确定性仍然存在,四季度美国基本面大概率继续降温,但通胀的走势短期内难言明朗。

下行压力与支撑力量相互角力,美债收益率或将持续在高位震荡,见顶信号纵然出现,真正的拐点需要等待经济形式进一步明晰才可确认。

美债见顶,市场见底?

作为全球资产定价的锚点,美债若是接近顶部,将对全球风险资产带来缓释,具体而言对我们的投资有哪些影响呢?

1、A股市场或迎流动性增加

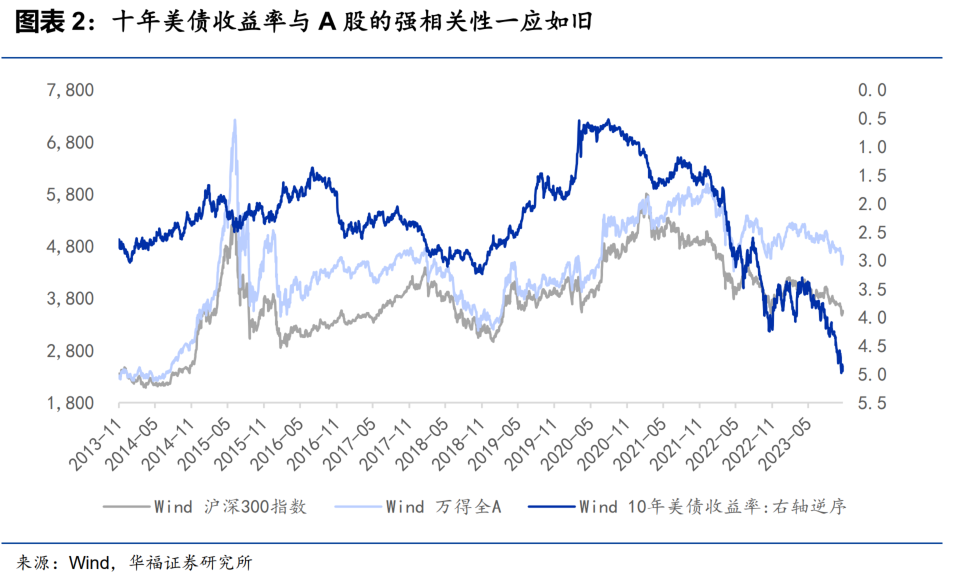

回看10年的数据不难发现,A股走势与美债收益率呈一定程度的负相关性。美债利率走高时,A股同频回落,反向亦然。

今年年内美债的节节走强对A股的流动性造成巨大的冲击,实际上包括A股在内的全球多个新兴资本市场都饱受资金被“抽水”之痛。一旦美元/美债回落,美元流动性压力有望得到边界缓解,从历史趋势来看,A股也将获得更多的增量资金。

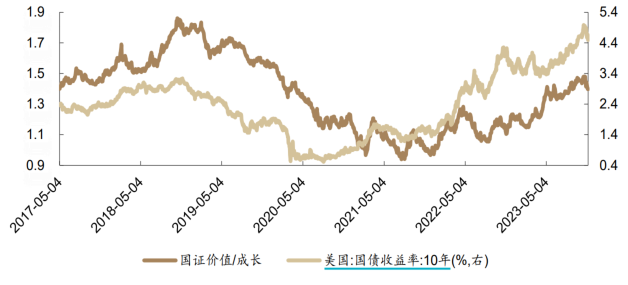

再进一步分析会发现,A股成长风格与美债利率相关性较高,在过去时段内流动性、估值承压较大;当美债利率回落、中美利差收窄时,成长风格得到较大的喘息机会。我们熟知的医药生物、半导体芯片、军工、计算机等都属于成长风格。

需要注意的是,随着美联储加息进入平台期,决定中国权益资产运行的核心趋势是国内经济的基本面,而不是美债利率。

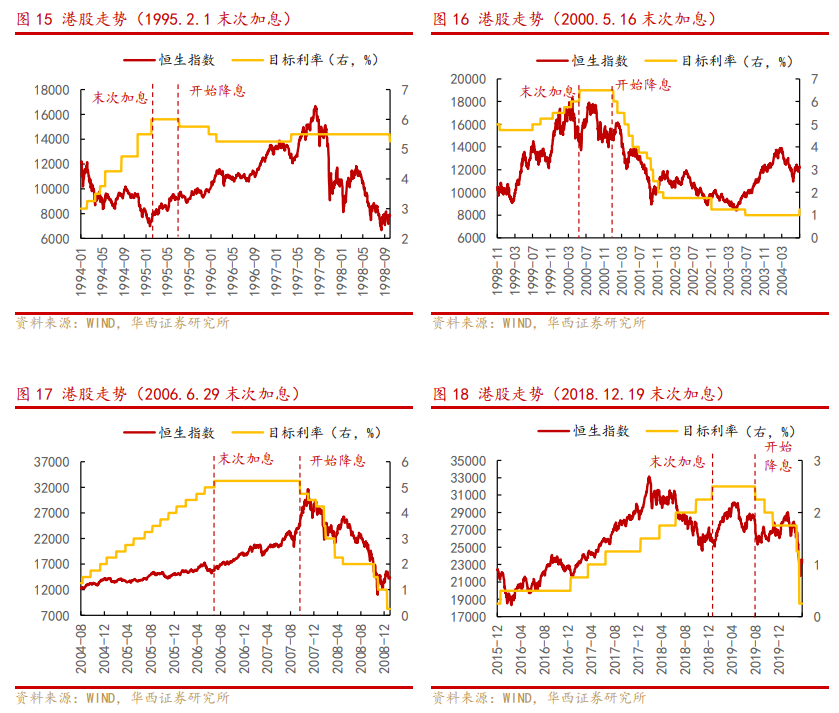

2、港股市场或与美股联动上涨

港股受美元潮汐的影响最大,当市场反弹时,港股受美联储政策溢出效应的影响,恒生指数与美国股市表现相似,短期表现较好,弹性较大。

当前港股市场估值和风险溢价均呈现出明显的低位特征,尤其是高弹性、高成长且估值更低的科技板块,或持续吸引海外机构资金持续回流。

3、债市影响有限

中国债券利率的核心影响因素是国内经济的基本面,国内的货币政策取向独立自主。

从货币政策角度看,最近几次降准降息的操作、公开市场操作以及汇率企稳的状况来看,央妈对维持相对宽松的货币政策以护航经济修复的决心不变。

因此国内经济的修复进度、资金面的松紧程度等因素对于国内债市的影响或更为重要和直接,美债利率的变动只是短期干扰。

4、黄金有望走强

黄金与美债收益率往往呈负相关关系,美联储加息末期,美国实际利率回落以及美元走弱,避险需求对黄金价格形成了支撑,对黄金增配的需求会不断增加。

华西证券对历次末次加息后的黄金价格走势进行复盘发现同样的规律,黄金价格整体呈现震荡上升的趋势。